Primăria Bistrița a lansat în consultare publică un proiect de hotărâre care prevede stabilirea impozitelor și taxelor locale datorate de persoanele fizice și juridice din municipiu pe anul 2024. Potrivit proiectului, față de anul 2023 vor exista o serie de majorări rezultate în urma indexării impozitelor și taxelor locale cu rata inflației.

Astfel, potrivit raportului care însoţeşte proiectul de hotărâre, pentru anul 2024 se propune indexarea impozitelor şi taxelor locale datorate de persoanele fizice şi juridice cu rata inflaţiei, comunicată pe site-ul oficial al Ministerului Lucrărilor Publice, Dezvoltării şi Administraţiei, respectiv 13,80%.

Proiectul de hotărâre cu privire la stabilirea impozitelor și taxelor locale datorate de persoanele fizice și juridice din municipiu pe anul 2024 prevede:

ART.1.

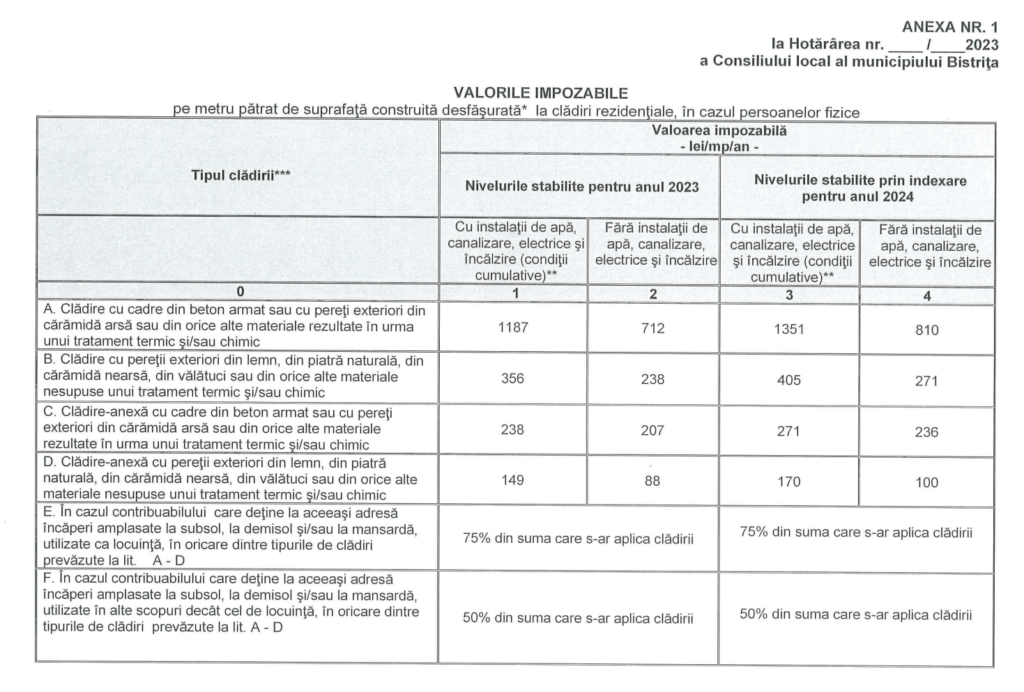

(1) Impozitul pe clădirile rezidenţiale şi clădirile-anexă aflate în proprietatea persoanelor fizice se stabilește prin aplicarea cotei de 0,08% asupra valorii impozabile a clădirii.

(2) Se stabileşte impozitul pe clădirile nerezidenţiale aflate în proprietatea persoanelor fizice prin aplicarea cotei de 0,5% asupra valorii care poate fi:

a) valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în ultimii 5 ani anteriori anului de referință, depus la organul fiscal local până la primul termen de plată din anul de referință. În situația depunerii raportului de evaluare după primul termen de plată din anul de referință, acesta produce efecte începând cu data de 1 ianuarie a anului fiscal următor;

b) valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în ultimii 5 ani anteriori anului de referintă;

c) valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în ultimii 5 ani anteriori anului de referintă. În situatia în care nu este precizată valoarea, se utilizează ultima valoare înregistrată în baza de date a organului fiscal.

(3) Pentru clădirile nerezidențiale aflate în proprietatea persoanelor fizice, utilizate pentru activităţi din domeniul agricol, impozitul pe clădiri se calculează prin aplicarea unei cote de 0,4% asupra valorii impozabile a clădirii.

(4) În cazul în care valoarea clădirii nerezidentiale nu poate fi calculată conform prevederilor alin.(2), impozitul se calculează prin aplicarea cotei de 2% asupra valorii impozabile determinate conform alin.(1).

(5) În cazul clădirilor cu destinație mixtă aflate în proprietatea persoanelor fizice, când proprietarul nu declară la organul fiscal suprafaţa folosită în scop nerezidențial, impozitul pe clădiri se calculează prin aplicarea cotei de 0,3% asupra valorii impozabile determinate conform alin. 1).

ART.2.

Impozitul pe clădirile aflate în proprietatea persoanelor juridice pentru anul 2024 se stabileşte după cum urmează:

(1) Prin aplicarea cotei de 1% asupra valorii impozabile a clădirilor nerezidențiale şi respectiv a cotei de 0,08% asupra valorii impozabile a clădirilor rezidenţiale:

a) care au fost dobândite începând cu data de 01.01.2019;

b) care au fost dobândite anterior datei de 01.01.2019, dar a căror valoare impozabilă a fost reevaluată/ actualizată pe baza unui raport de evaluare a clădirii întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate în vigoare la data evaluării, depus la organul fiscal local până la primul termen de plată din anul de referintă.

(2) Prin aplicarea cotei de 5% asupra valorii impozabile a clădirilor dobândite înainte de 01.01.2019, dar a căror valoare de inventar nu a fost reevaluată/actualizată conform standardelor de evaluare a bunurilor aflate în vigoare, cu condiția ca proprietarul clădirii să fi fost notificat de către organul fiscal competent despre posibilitatea depunerii raportului de evaluare. Notificarea se comunică proprietarului clădirii prin publicarea acesteia în spațiul privat virtual sau prin poştă, în cazul contribuabililor care nu sunt înrolati în spatiul privat virtual. Temienul pănă la care trebuie comunicată notificarea este 31 octombrie a anului curent pentru impozitul datorat incepănd cu anul următor.

(3) Pentru clădirile nerezidențiale aflate în proprietatea sau deţinute de persoanele juridice, utilizate pentru activităţi din domeniul agricol, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 0,4% asupra valorii impozabile a clădirii.

(4) Pentru clădirile proprietate publică sau privată a statului ori a municipiului, concesionate, închiriate, date în administrare ori în folosință, după caz, oricăror entități, altele decât cele de drept public, se stabileşte taxa pe clădiri, care reprezintă sarcina fiscală a concesionarilor, locatarilor, titularilor dreptului de administrare sau de folosintă, după caz, în condiții similare impozitului pe clădiri. În cazul transmiterii ulterioare altor entităţi a dreptului de concesiune, închiriere, administrare sau folosință asupra clădirii, taxa se datorează de persoana care are relația contractuală cu persoana de drept.

(5) Impozitul pe clădirile aflate în proprietatea persoanelor fizice şi juridice care sunt utilizate pentru prestarea de servicii turistice, pe o durată de cel mult 180 de zile consecutive sau cumulate, în cursul unui an calendaristic, se reduce cu 50%. Reducerea se aplică în anul fiscal următor celui în care este îndeplinită această condiție.

(6) Se acordă reducerea cu 50% a impozitului/taxei pe clădiri datorate pentru:

a) clădirile utilizate de organizaţiile nonprofit folosite exclusiv pentru activitățile fără scop lucrativ;

b) clădirile la care proprietarii au executat pe cheltuială proprie lucrări de intervenție pentru creşterea performanţei energetice, pe baza procesului-verbal de recepție la terminarea lucrărilor, întocmit in condițile legii, prin care se constată realizarea măsurilor de intervenție recomandate de către auditorul energetic în certificatul de performantă energetică sau, după caz, în raportul de audit energetic, astfel cum este prevăzut în Ordonanta de urgentă a Guvernului nr.18/2009 privind creşterea performanței energetice a blocurilor de locuinţe, aprobată cu modificări şi completări prin Legea nr. 158/2011, cu modificările şi completările ulterioare.

(7) Se acordă scutirea impozitului/taxei pe clădiri pentru:

a) clădirile care, potrivit legii, sunt clasate ca monumente istorice, de arhitectură sau arheologice, muzee ori case memoriale, altele decât cele prevăzute la art.456 alin.(1) lit.”x” din Legea nr. 227/2015 privind Codul fiscal, cu excepţia încăperilor care sunt folosite pentru activități economice;

b) clădirile utilizate pentru furnizarea de servicii sociale de către organizații neguvernamentale şi întreprinderi sociale ca furnizori de servicii sociale;

c) clădirea folosită ca domiciliu şi/sau alte clădiri aflate în proprietatea sau coproprietatea persoanelor prevăzute la art. 3 alin.(1) lit.”b” şi art. 4 alin.(1) din Legea nr. 341/2004, cu modificările şi completările ulterioare;

d) clădirea nouă cu destinatie de locuintă, realizată în conditifie Legii locuinţei nr. 114/1996, republicată, cu modificările şi completările ulterioare, precum şi clădirea cu destinaţie de locuinţă, realizată pe bază de credite, în conformitate cu Ordonanţa Guvernului nr.19/1994 privind stimularea investiţiilor pentru realizarea unor lucrări publice şi construcţii de locuinţe, aprobată cu modificări şi completări prin Legea nr. 82/1995, cu modificările şi completările ulterioare;

e) clădirile restituite potrivit art. 16 din Legea nr. 10/2001 privind regimul juridic al unor imobile preluate în mod abuziv in perioada 6 martie 1945 – 22 decembrie 1989, republicată, cu modificările şi completările ulterioare, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public;

f) clădirile folosite pentru desfăşurarea de activităti sportive, inclusiv clădirile care asigură funcţionarea bazelor sportive.

(8) Reducerea, respectiv scutirile de la plata impozitului/taxei pe clădiri, stabilite conform alin.(6) şi alin.(7), se aplică începând cu data de 1 ianuarie a anului 2024, persoanelor care deţin documente justificative emise până la data de 31 decembrie a anului fiscal anterior şi care sunt depuse la compartimentele de specialitate ale autorităţilor publice locale, până la data de 31 martie, inclusiv.

(9) Declararea clădirilor în scop fiscal nu este condiţionată de înregistrarea acestor imobile la oficiile de cadastru şi publicitate imobiliară.

(10) Depunerea declaraţiior fiscale reprezintă o obligaţie şi în cazul persoanelor care beneficiază de scutiri sau reduceri de la plata impozitului sau a taxei pe clădiri.

ART.3.

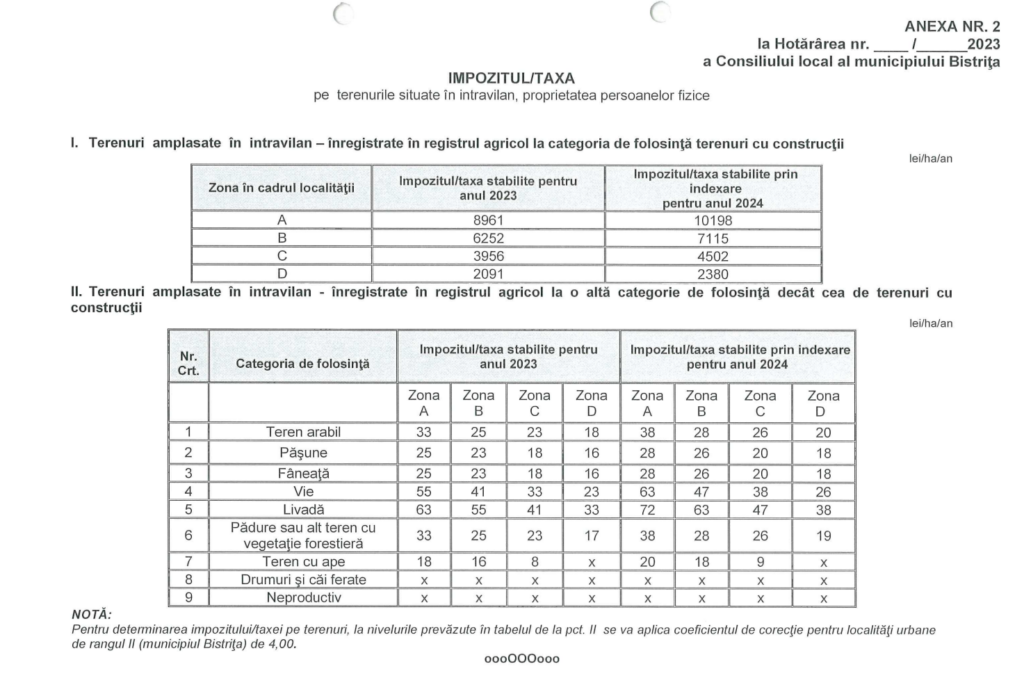

Se stabileşte impozitul pe teren în sumă fixă anuală pe hectar de teren, pe ranguri de localităţi, categorii de folosinţă şi pe zone, pentru persoanele fizice care deţin în proprietate teren în intravilanul localităţii.

ART.4.

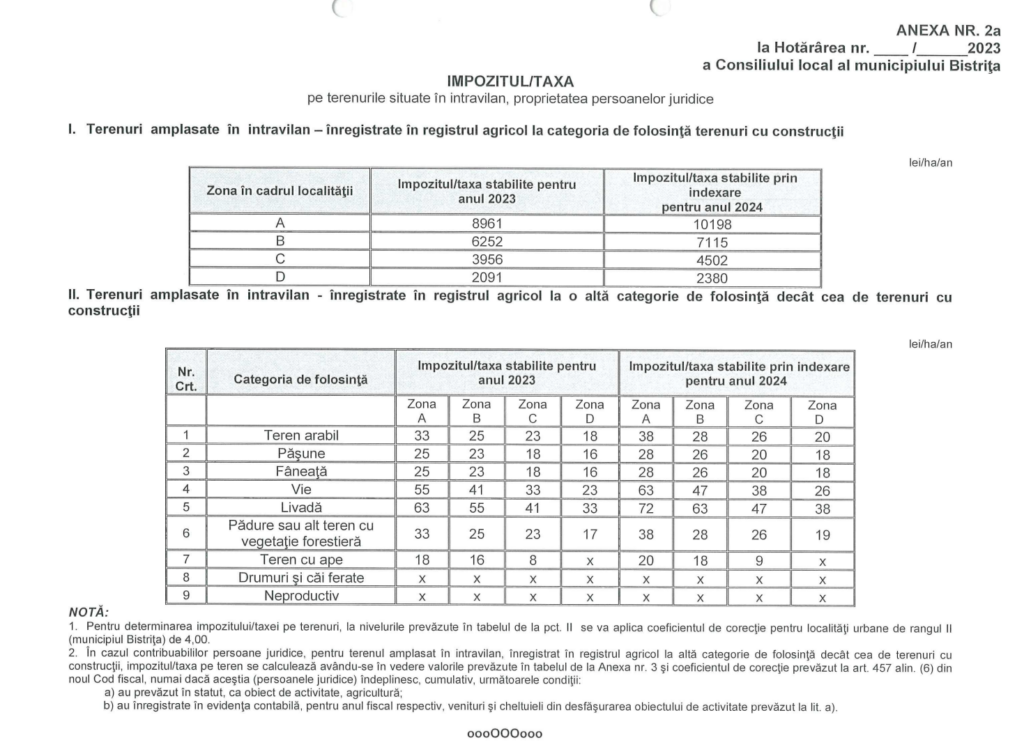

Se stabileşte impozitul pe teren în sumă fixă anuală pe hectar de teren, pe ranguri de Iocalități, categorii de folosinţă şi pe zone, pentru persoanele juridice care deţin în proprietate teren in intravilanul localităţii.

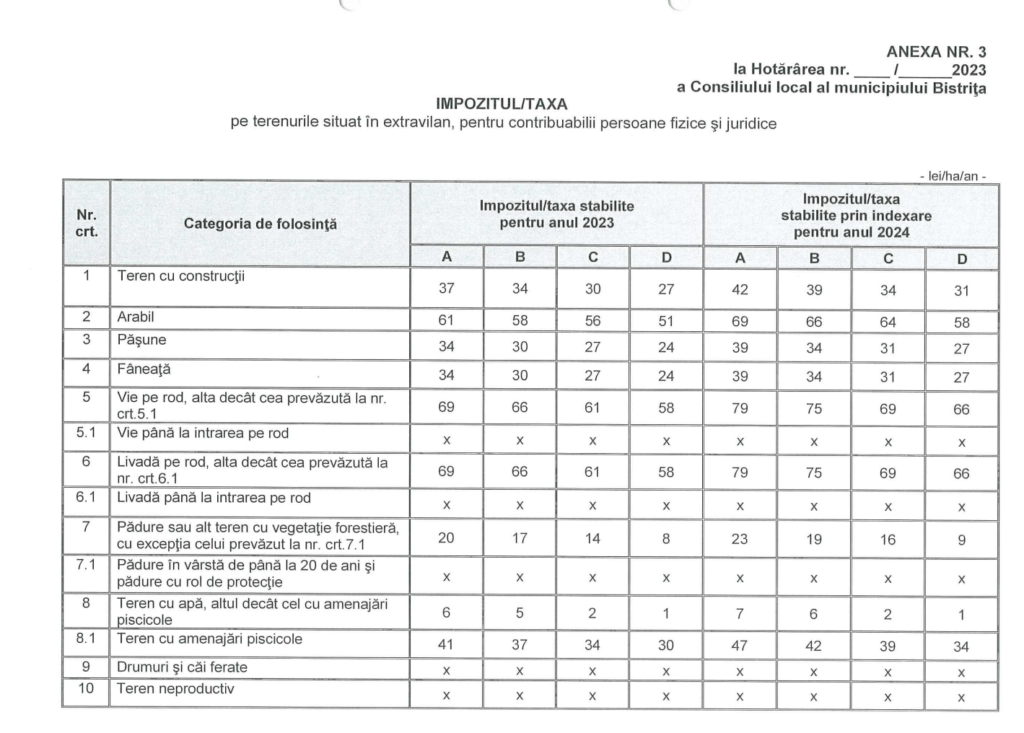

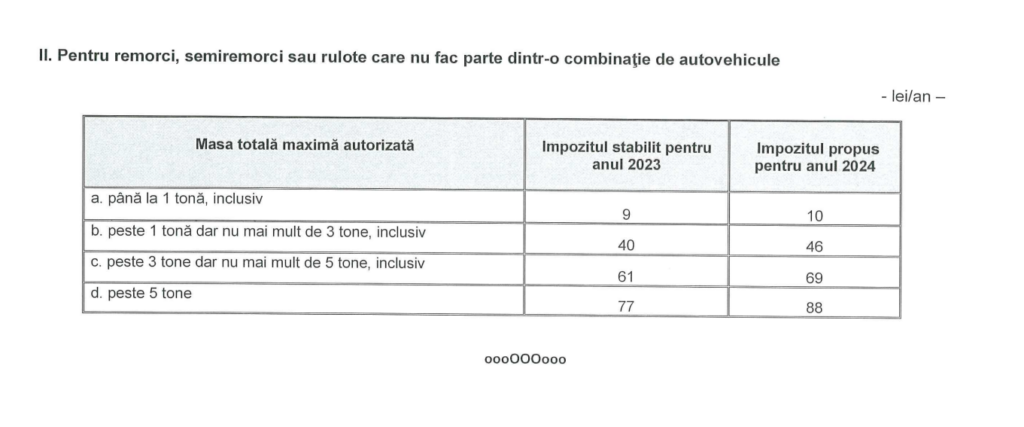

ART.5.

Se stabileşte impozitul pe teren în sumă fixă pe hectar de teren, pe ranguri de localităţi, categorii de folosinţă şi pe zone pentru persoanele fizice şi juridice care deţin în proprietate teren în extravilanul localităţii.

ART.6.

(1) Pentru terenurile proprietate publică sau privată a statului ori a municipiului, concesionate, închiriate, date în administrare ori în folosinţă, după caz, oricăror entităţi, altele decât cele de drept public, se stabileşte taxa pe teren, care reprezintă sarcina fiscală a concesionarilor, locatarilor, titularilor dreptului de administrare sau de folosinţă, după caz, în condiţii similare impozitului pe teren, conform art. 3-5. În cazul transmiterii ulterioare altor entităţi a dreptului de concesiune, închiriere, administrare sau folosinţă asupra terenului, taxa se datorează de persoana care are relaţia contractuală cu persoana de drept public.

(2) În cazul terenurilor care fac obiectul unor contracte de concesiune, închiriere, administrare sau folosinţă ce se referă la perioade mai mari de o lună, taxa pe teren se stabileşte proporţional cu numărul de luni pentru care este constituit dreptul de concesiune, închiriere, administrare ori folosinţă. Pentru fracţiunile mai mici de o lună, taxa se calculează proporţional cu numărul de zile din luna respectivă.

(3) În cazul terenurilor care fac obiectul unor contracte de concesiune, închiriere, administrare sau folosinţă ce se referă la perioade mai mici de o lună, taxa pe teren se datorează proporţional cu numărul de zile sau de ore prevăzute în contract.

(4) Impozitul pe terenurile aflate în proprietatea persoanelor fizice şi juridice care sunt utilizate pentru prestarea de servicii turistice, pe o durată de cel mult 180 de zile consecutive sau cumulate, în cursul unui an calendaristic, se reduce cu 50%. Reducerea se aplică in anul fiscal următor celui în care este îndeplinită această condiţie.

(5) Se acordă reducerea cu 50% a impozitului/taxei datorate pentru terenurile utilizate de organizaţiile nonprofit folosite exclusiv pentru activitățile fără scop lucrativ.

(6) Se acordă scutirea impozitului/taxei pe teren pentru:

a) terenurile utilizate pentru furnizarea de servicii sociale de către organizaţii neguvernamentale şi întreprinderi sociale ca furnizori de servicii sociale;

b) terenurile aferente clădirii de domiciliu şi/sau alte terenuri aflate în proprietatea sau coproprietatea persoanelor prevăzute la art. 3 alin.(1) lit.”b” şi art.4 alin.(1) din Legea nr. 341/2004, cu modificările şi completările ulterioare;

c) terenurile aferente clădirilor restituite potrivit art. 16 din Legea nr. 10/2001 privind regimul juridic al unor imobile preluate în mod abuziv in perioada 6 martie 1945 – 22 decembrie 1989, republicată, cu modificările şi completările ulterioare, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public;

(7) Reducerea, respectiv scutirile de la plata impozitului/taxei pe teren, stabilite conform alin.(5) şi alin.(6) se aplică începând cu data de 1 ianuarie a anului 2024, persoanelor care deţin documente justificative emise până la data de 31 decembrie a anului fiscal anterior şi care sunt depuse la compartimentele de specialitate ale autorităţilor publice locale, până la data de 31 martie, inclusiv.

ART.7.

(1) Se aprobă majorarea cu până la 500%, începând cu al treilea an, a impozitului pentru terenurile agricole nelucrate timp de 2 ani consecutiv, potrivit art. 489 alin.(4) din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare.

(2) Se aprobă majorarea cu până la 500% a impozitului pentru clădirile şi terenurile neîngrijite situate în intravilanul municipiului Bistriţa, potrivit art. 489 alin.(5) din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare.

(3) Regulamentul de aplicare a majorărilor prevăzute la alin.(1) şi alin.(2) se va aproba prin hotărâre a Consiliului Local al municipiului Bistriţa.

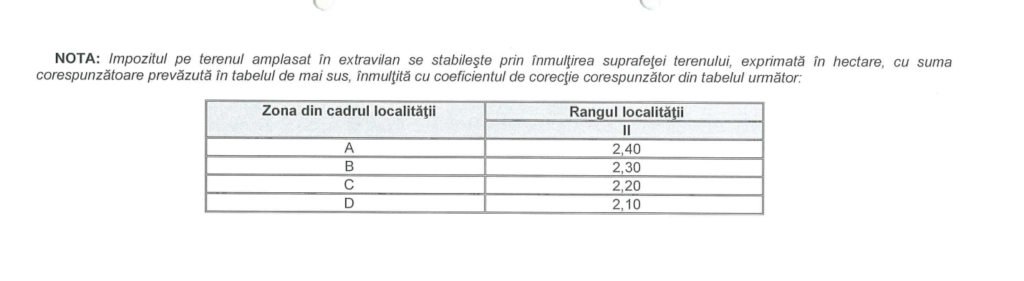

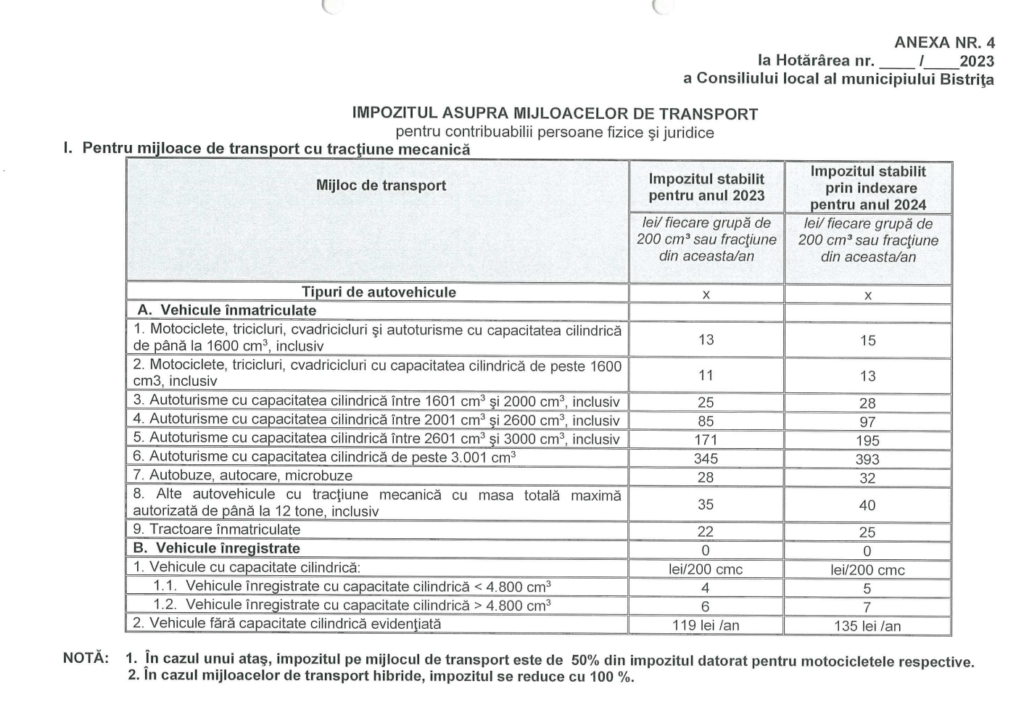

ART.8.

(1) Se stabileşte impozitul pe mijloacele de transport cu tracţiune mecanică care aparţin contribuabililor persoane fizice şi juridice, în funcţie de capacitatea cilindrică a motorului, pentru fiecare 200 cmc sau fracţiune din aceasta, sau masa totală maximă autorizată.

(2) În cazul unui ataş, impozitul pe mijlocul de transport este de 50% din impozitul datorat pentru motocicletele respective.

(3) În cazul mijloacelor de transport hibride, impozitul se reduce cu 100%.

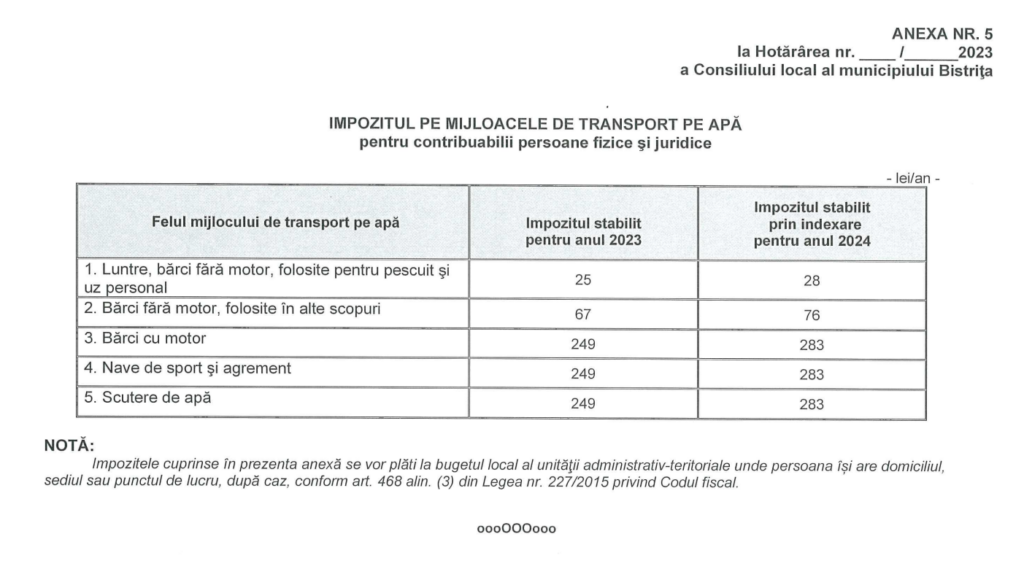

ART.9.

Se stabileşte impozitul pe mijloacele de transport pe apă deţinute de persoanele fizice şi juridice.

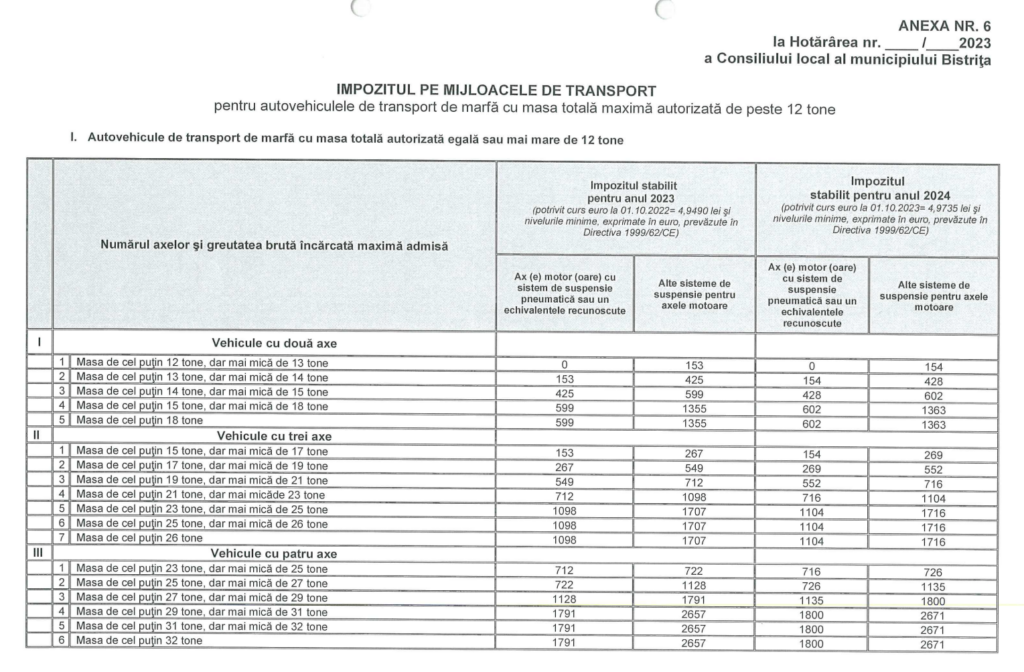

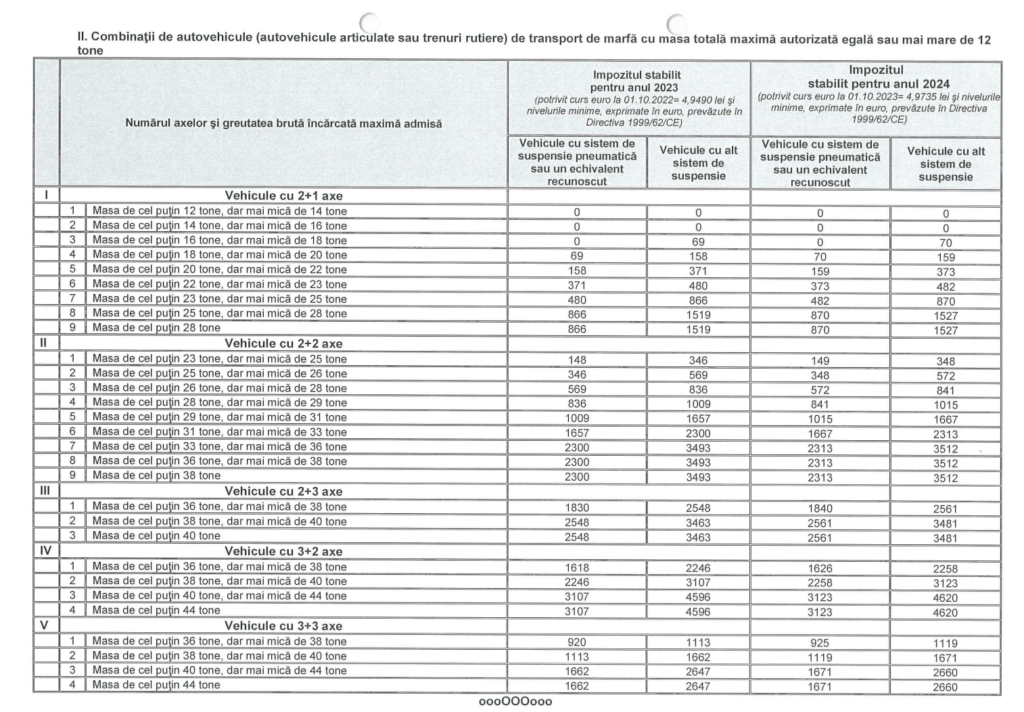

ART.10.

Se stabileşte impozitul pe mijloacele de transport pentru autovehiculele de transport de marfă cu masa totală maxirnă autorizată de peste 12 tone.

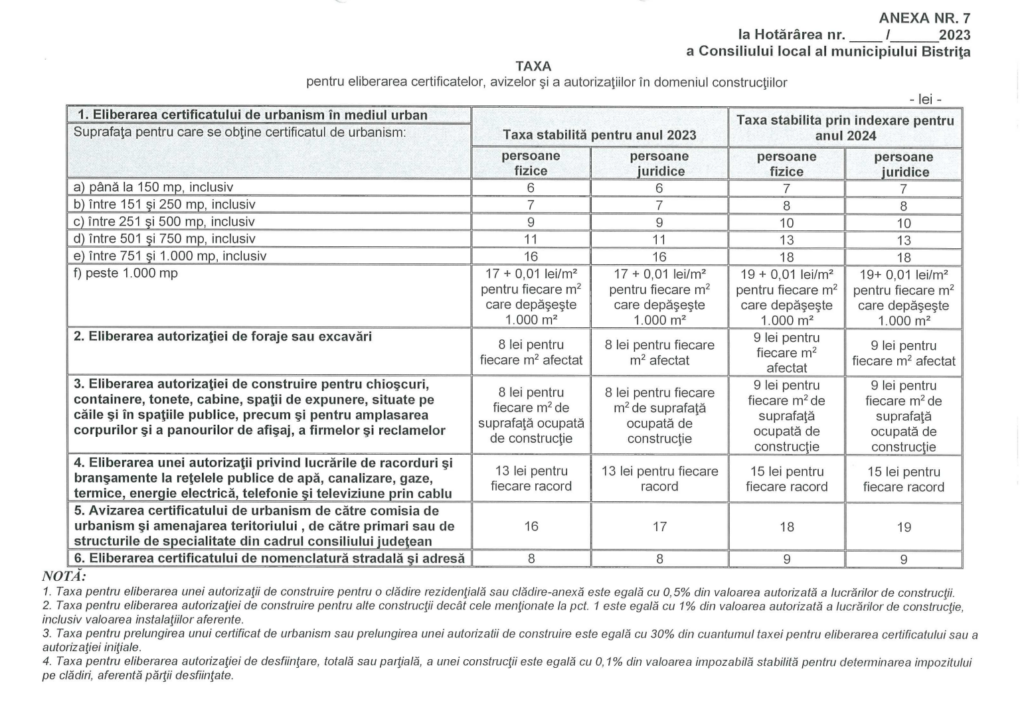

ART.11.

(1) Se stabileşte taxa pentru eliberarea certificatelor de urbanism, avizelor şi autorizaţiilor în domeniul construcţiilor.

(2) Se acordă scutirea taxelor de autorizare pentru lucrări de întreţinere, reparare, conservare, consolidare, restaurare, punere in valoare a monumentelor istorice, astfel cum sunt definite în Legea nr. 422/2001 privind protejarea monumentelor istorice, republicată, cu modificările ulterioare, datorate de proprietarii persoane fizice care realizează, integral sau parţial aceste lucrări pe cheltuială proprie. Scutirea se acordă în condiţile în care proprietarul utilizează bunul imobil numai pentru activităţi necomerciale sau, în mod direct, numai pentru locuit.

(3) Se acordă reducerea cu 50% a taxelor de autorizare pentru lucrările destinate păstrării integrităţii fizice şi a cadrului construit sau natural al monumentelor istorice definite în Legea nr. 422/2001, republicată, cu modificările ulterioare, finanţate de proprietarii imobilelor din zona de protecţie a monumentelor istorice, în concordanţă cu reglementările cuprinse în documentaţiile de urbanism întocmite potrivit legii.

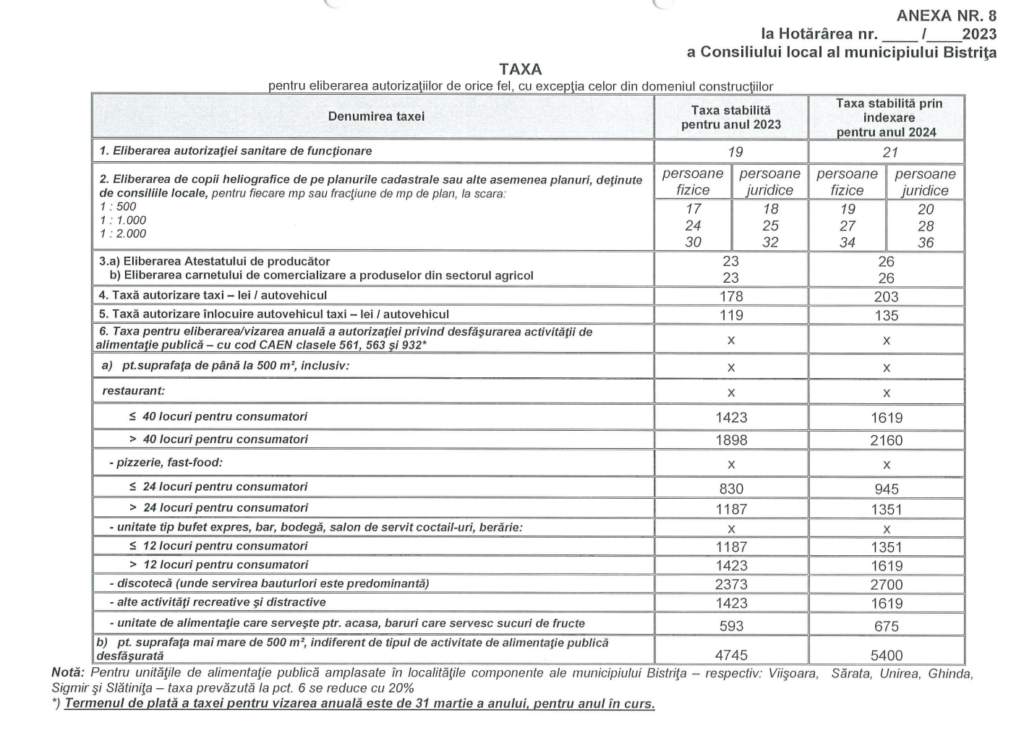

ART.12.

Se stabileşte taxa pentru eliberarea autorizaţiilor de orice fel, cu excepţia celor din domeniul construcţiilor.

ART.13.

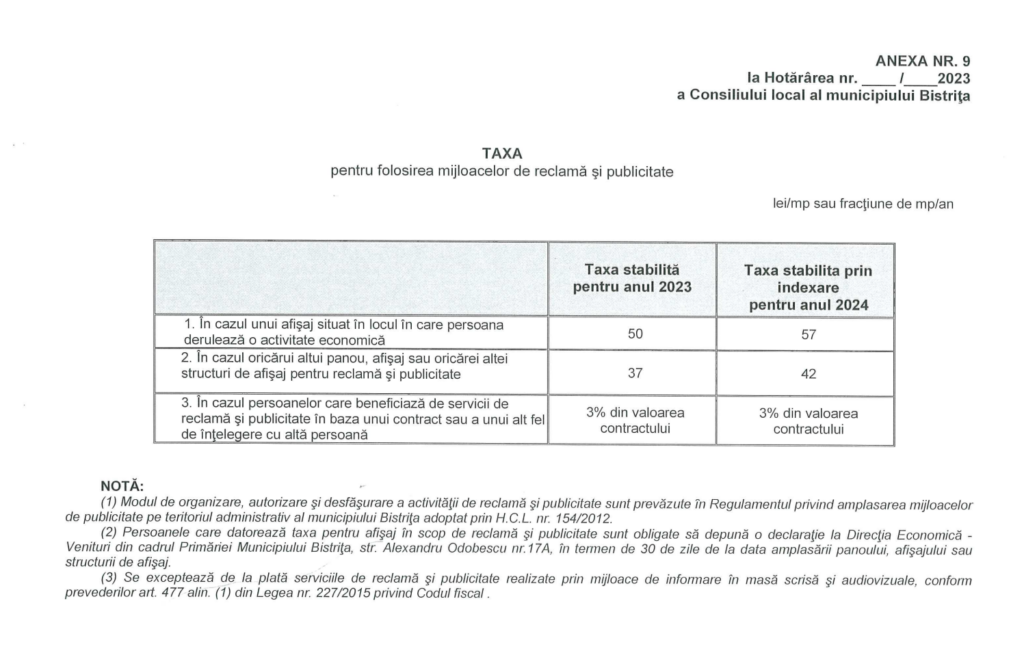

Se stabileşte taxa pentru folosirea mijloacelor de reclamă şi publicitate.

ART.14.

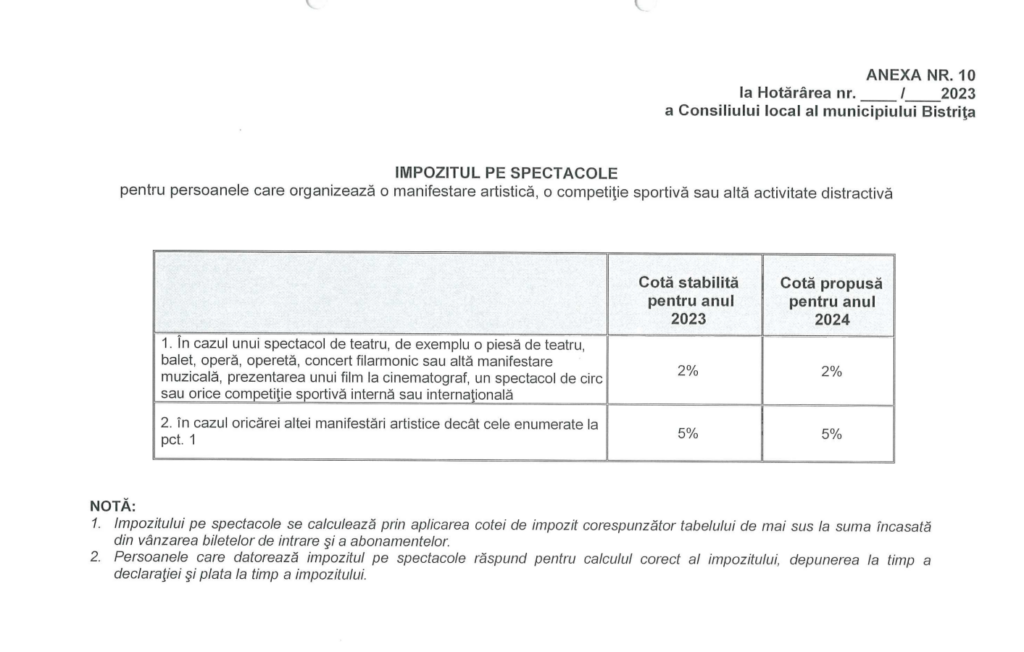

Se stabileşte impozitul pe spectacole pentru persoanele care organizează o manifestare artistică, o competiţie sportivă sau altă activitate distractivă.

ART.15.

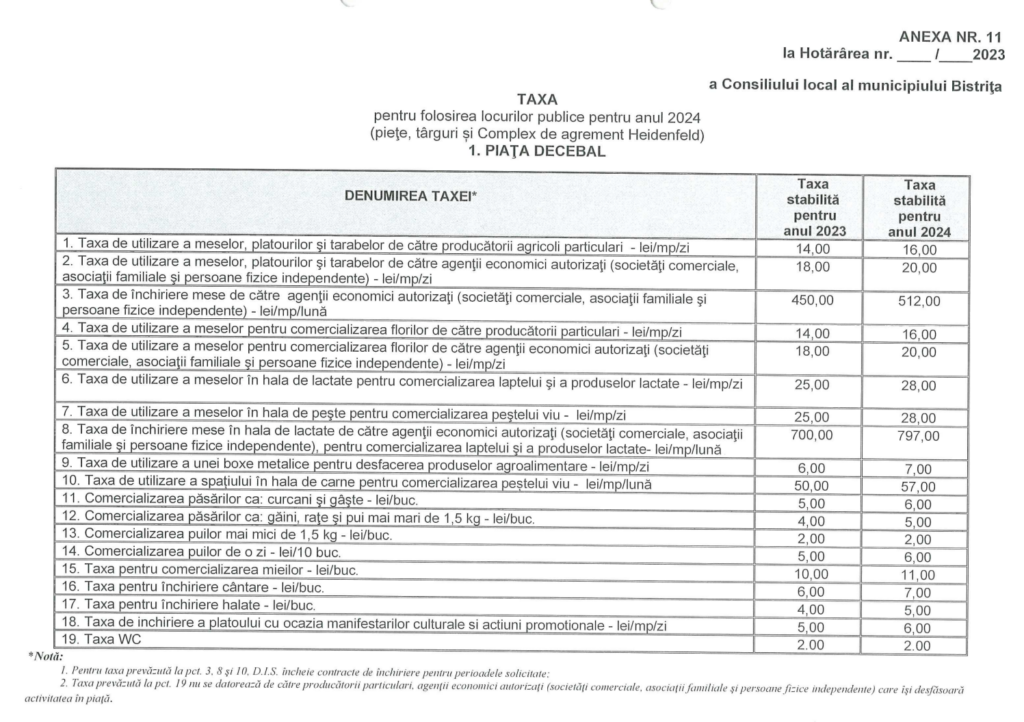

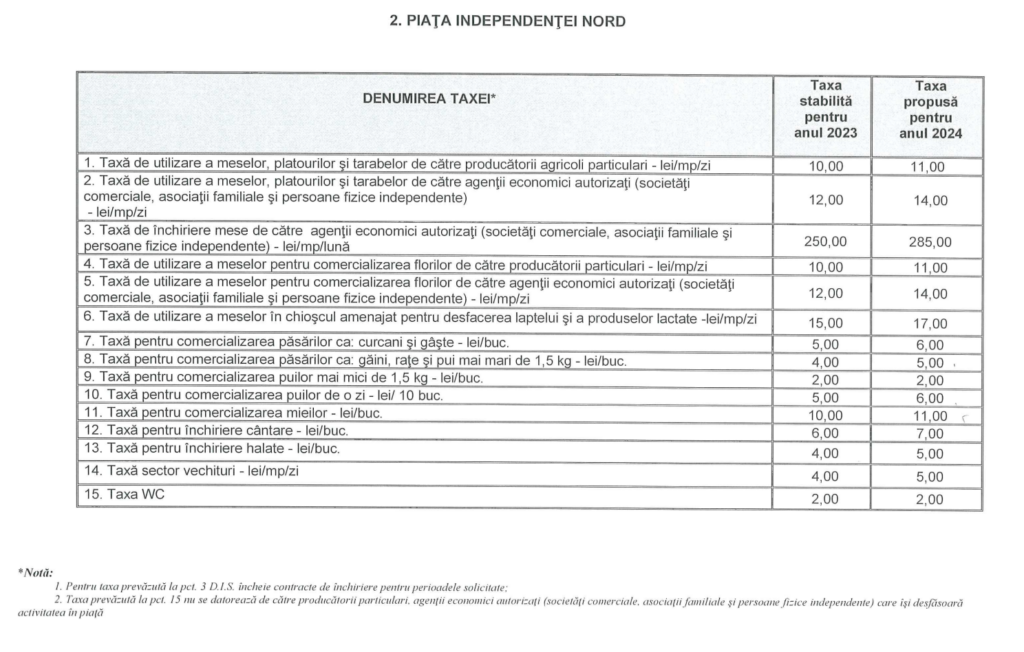

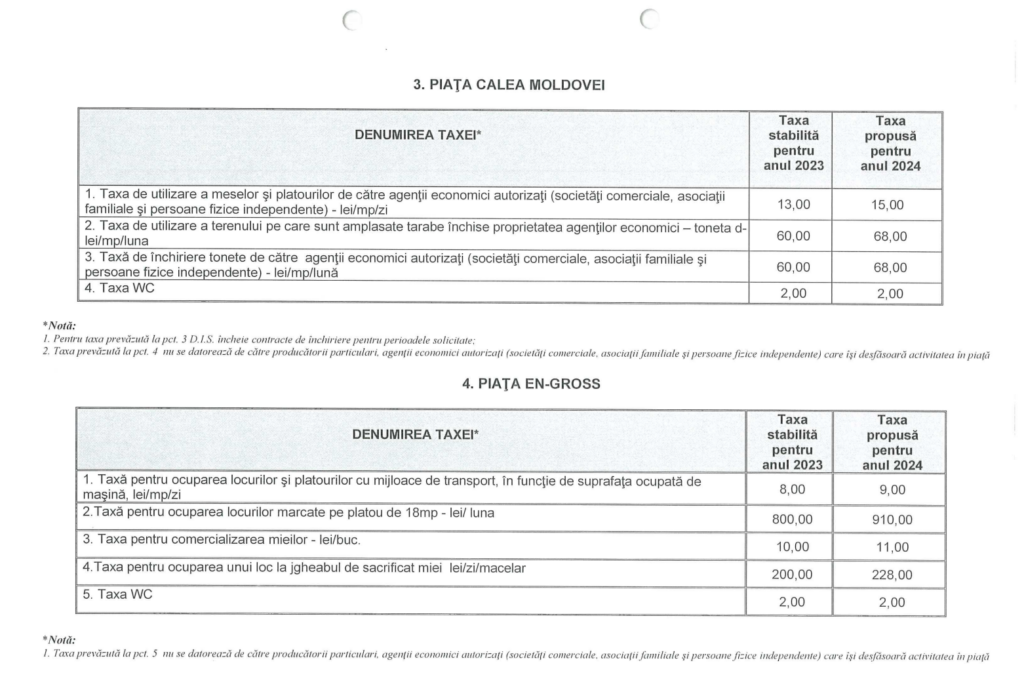

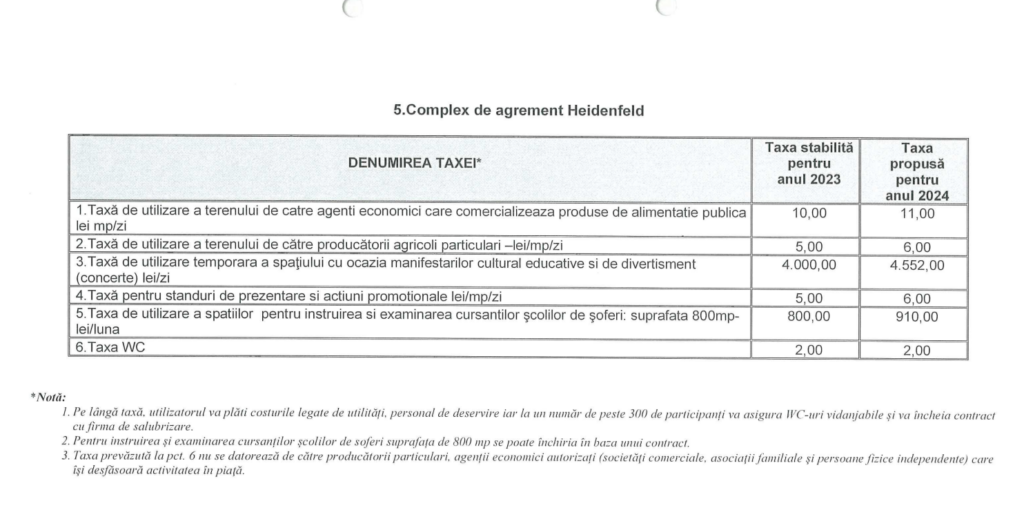

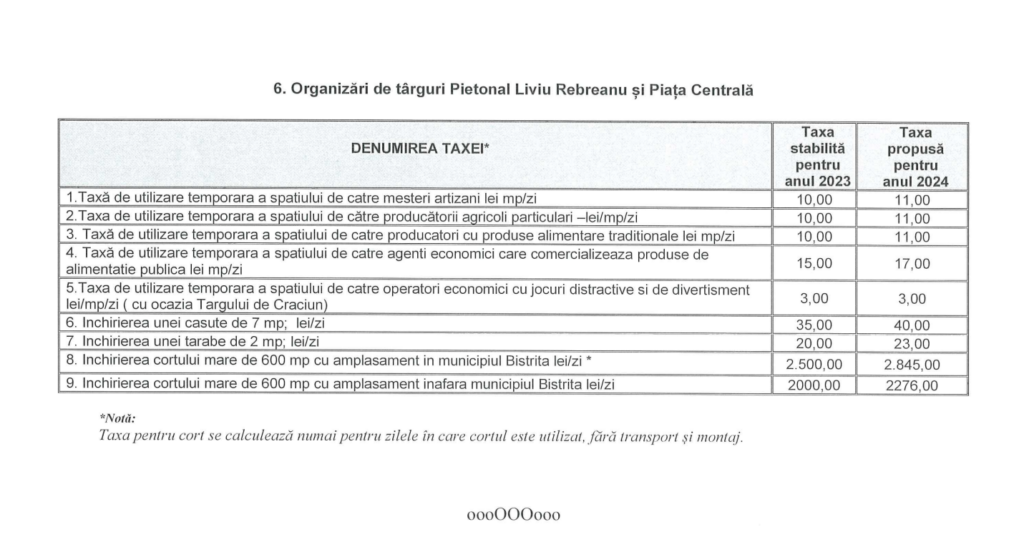

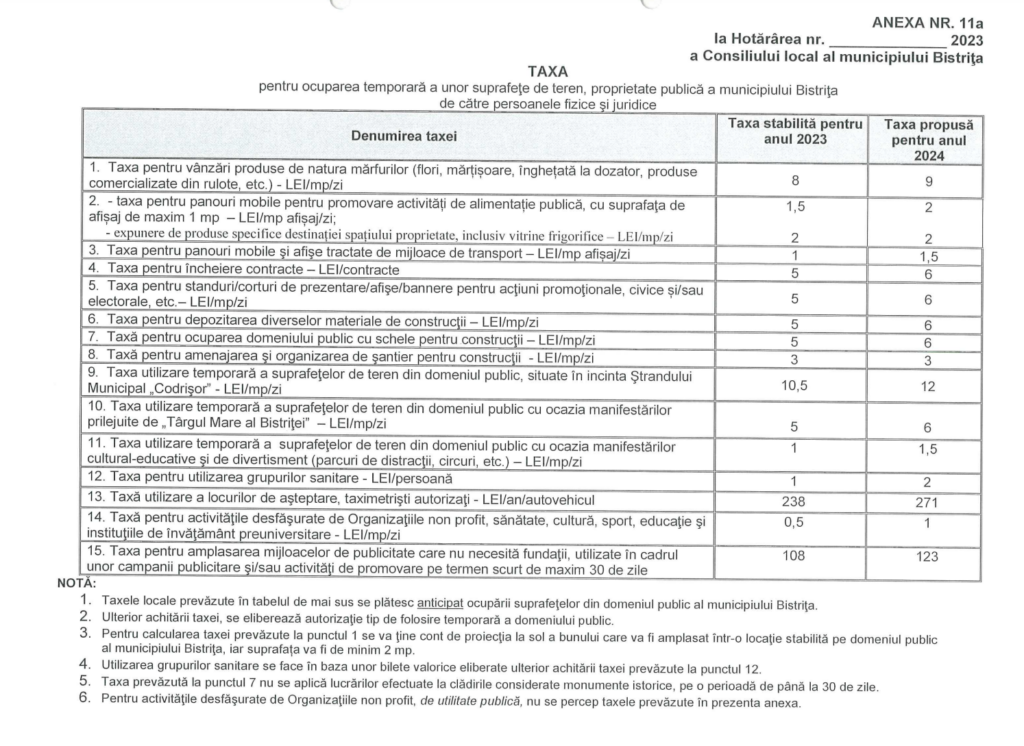

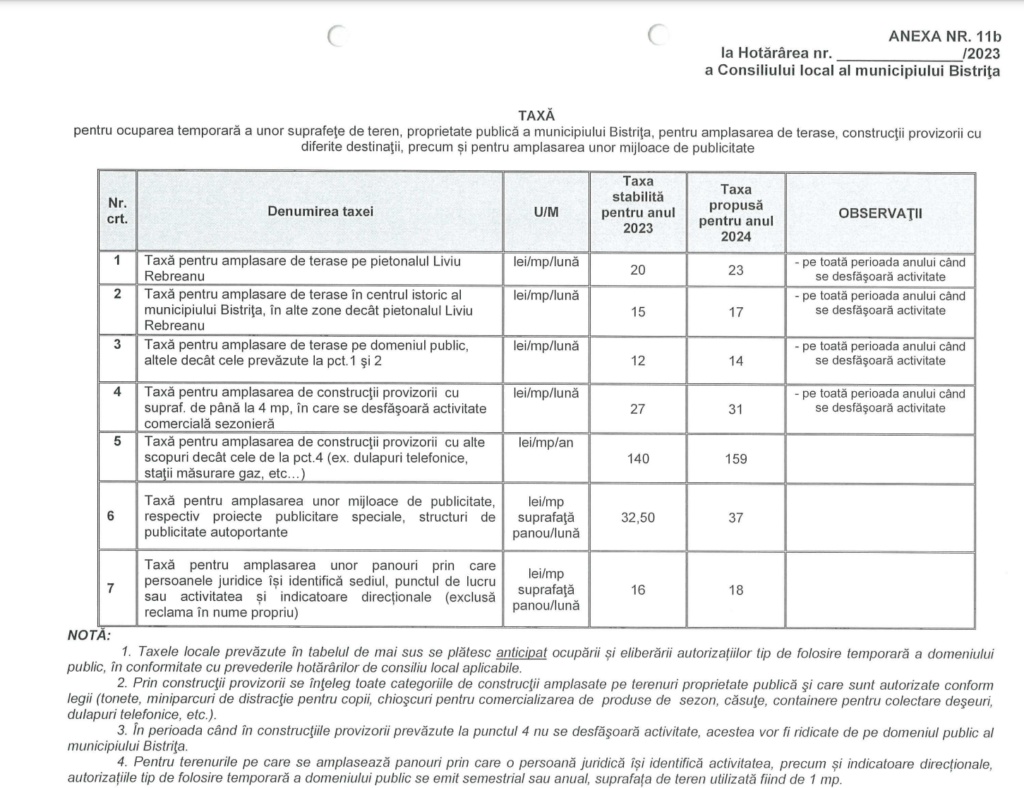

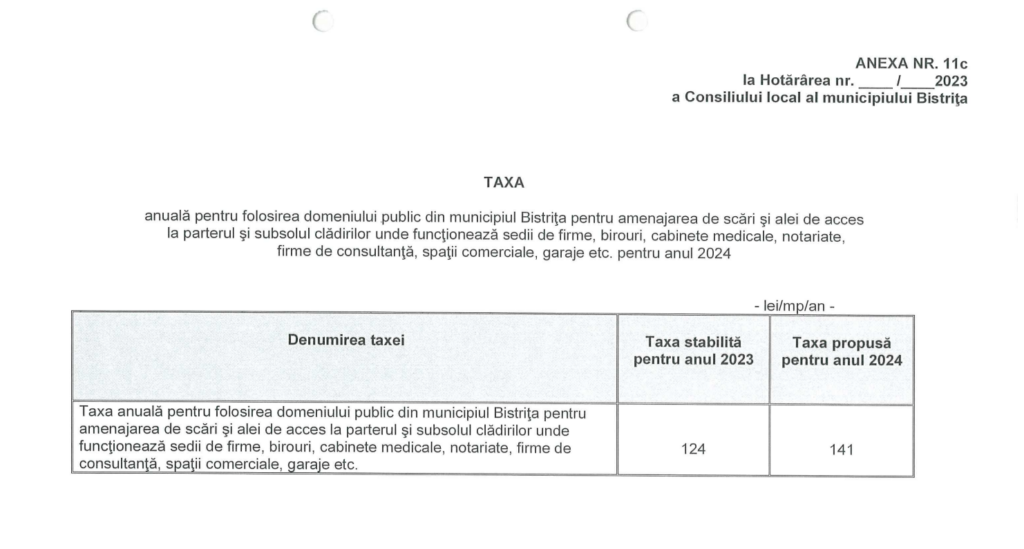

Se stabilesc taxele pentru folosirea locurilor publice.

ART.16.

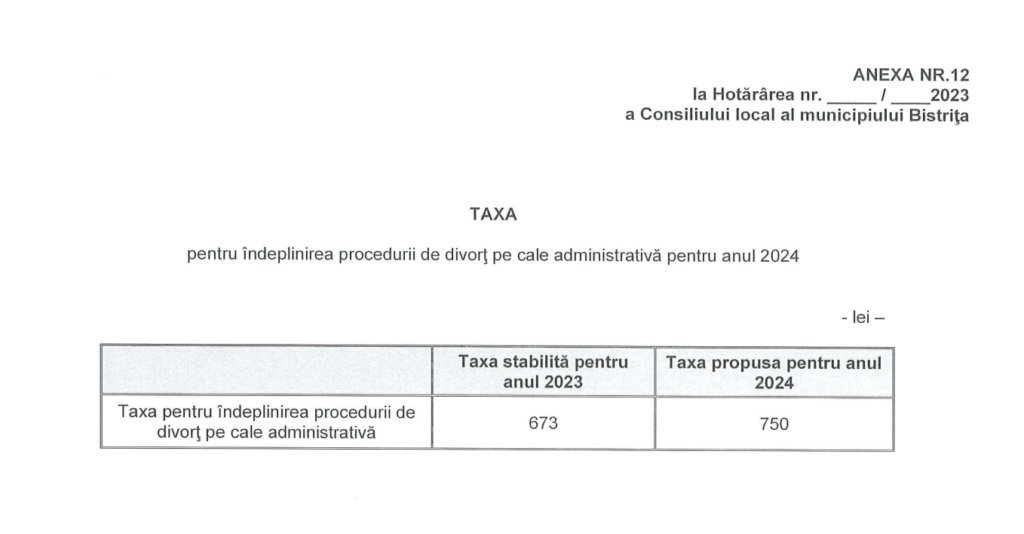

Se stabileşte taxa pentru îndeplinirea procedurii de divorţ pe cale administrativă.

ART. 17

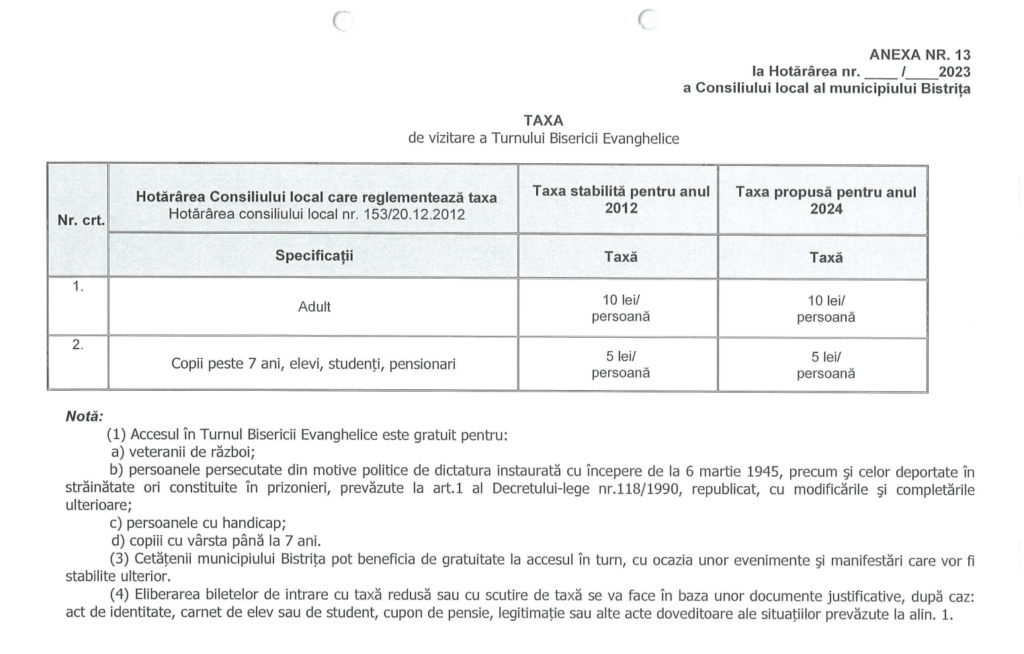

Se stabileşte taxa de vizitare a Turnului Bisericii Evanghelice.

ART.18.

Se aprobă procedura de acordare a facilităţilor fiscale aprobate de către Consiliul local al municipiului Bistriţa pentru anul 2024.

ART.19.

Contravenţiile la regimul taxelor şi impozitelor locale sunt cele stabilite şi sancţionate prin Legea nr. 227/2015 privind Codul fiscal.

ART.20.

(1) Pentru plata cu anticipaţie a impozitului/taxei pe clădiri, impozitului/taxei pe teren şi a impozitului pe mijloacele de transport datorate pentru întregul an de către contribuabili, persoane fizice sau juridice, până la data de 31 martie a anului fiscal, Consiliul Local acordă o bonificaţie de 10%.

(2) Prin excepţie de la prevederile alin. (1), bonificaţia nu se acordă dacă fiecare din aceste categorii de impozite este de până la 50 lei inclusiv, situaţie în care legea prevede obligativitatea achitării integrale a acestora până la data de 31 martie a anului fiscal.

ART.21.

Se aprobă anularea creanţelor fiscale restante şi a accesoriilor aferente acestora, în sume mai mici de 5 lei, aflate în sold la data de 31 decembrie 2023.

Potrivit municipalității, impactul asupra bugetului în urma stabilirii impozitelor şi taxelor locale aferente anului 2024 este de aproximativ 3.575.000 lei, rezultat ca urmare a aplicării indexării taxelor și impozitelor locale.

Proiectul de hotărâre privind stabilirea impozitelor si taxelor locale pentru anul 2024 se află în consultare publică. Acesta este afişat pe site-ul Primăriei municipiului Bistriţa, www.primariabistrita.ro – secţiunea Monitorul Oficial Local şi la sediul Primăriei Municipiului Bistriţa, str. Gheorghe Şincai nr. 2 şi al Direcţiei Economice, str. Alexandru Odobescu, nr. 17A.

Până la data de 27 noiembrie, bistrițenii au posibilitatea să formuleze propuneri sau sugestii cu privire la acest act normativ. Propunerile, sugestiile sau recomandările se vor formula în scris şi se vor depune la Primăria Municipiului Bistriţa – Centrul de relaţii publice, str. Gheorghe Şincai nr. 2, sau se vor transmite prin email pe adresa: primaria@primariabistrita.ro ori prin poştă, pe adresa Primăriei municipiului Bistriţa, str. Piaţa Centrală, nr. 6.

Ulterior perioadei de consultare publică, proiectul va fi supus dezbaterii și aprobării Consiliului Local Bistrița. După adoptare, hotărârea care stabilește aceste taxe și impozite va intra în vigoare începând cu data de 1 ianuarie 2024.