Primăria Bistrița a lansat în consultare publică proiectele de hotărâre care prevăd stabilirea impozitelor și taxelor locale datorate de persoanele fizice și juridice din municipiu pe anul 2025, precum și stabilirea taxelor speciale valabile anul viitor. Potrivit proiectelor, vor exista o serie de modificări față de anul 2024, rezultate în mare parte din indexarea acestor dări cu rata inflației.

Astfel, pentru anul 2025 se propune indexarea impozitelor şi taxelor locale datorate de persoanele fizice şi juridice cu rata inflaţiei, comunicată pe site-ul oficial al Ministerului Lucrărilor Publice, Dezvoltării şi Administraţiei, respectiv 10,40%.

De asemenea, municipalitatea mai propune:

- majorarea cotei impozabile de la 0,08% la 0,09% în cazul impozitului pe clădiri rezidențiale pentru persoane fizice;

- majorarea cotei impozabile de la 0,08% la 0,1% în cazul impozitului pe clădiri rezidențiale pentru persoane juridice;

- modificarea cotei de impozitare de la 0,5% la 0,8% în cazul impozitului pe clădirile nerezidențiale aflate în proprietatea persoanelor fizice;

- modificarea cotei de impozitare de la 1% la 1,1% în cazul impozitului pe clădirile nerezidențiale aflate în proprietatea persoanelor juridice;

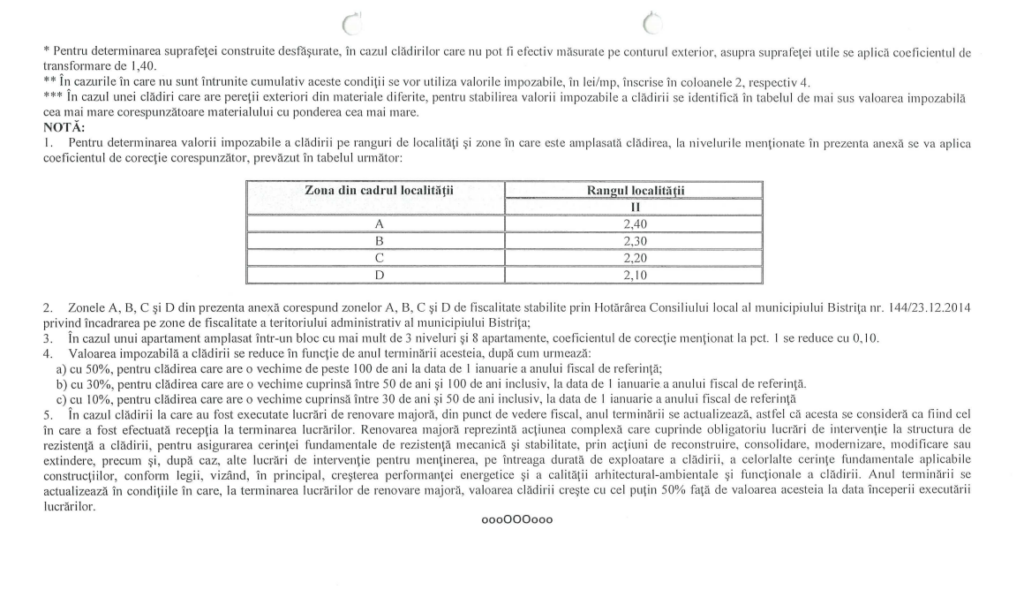

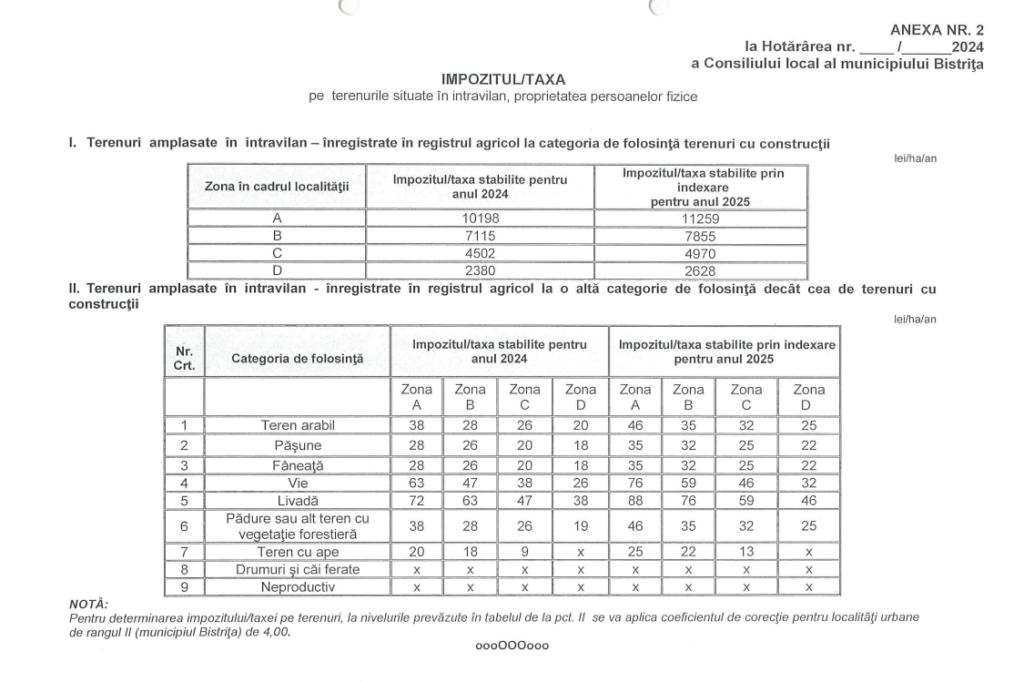

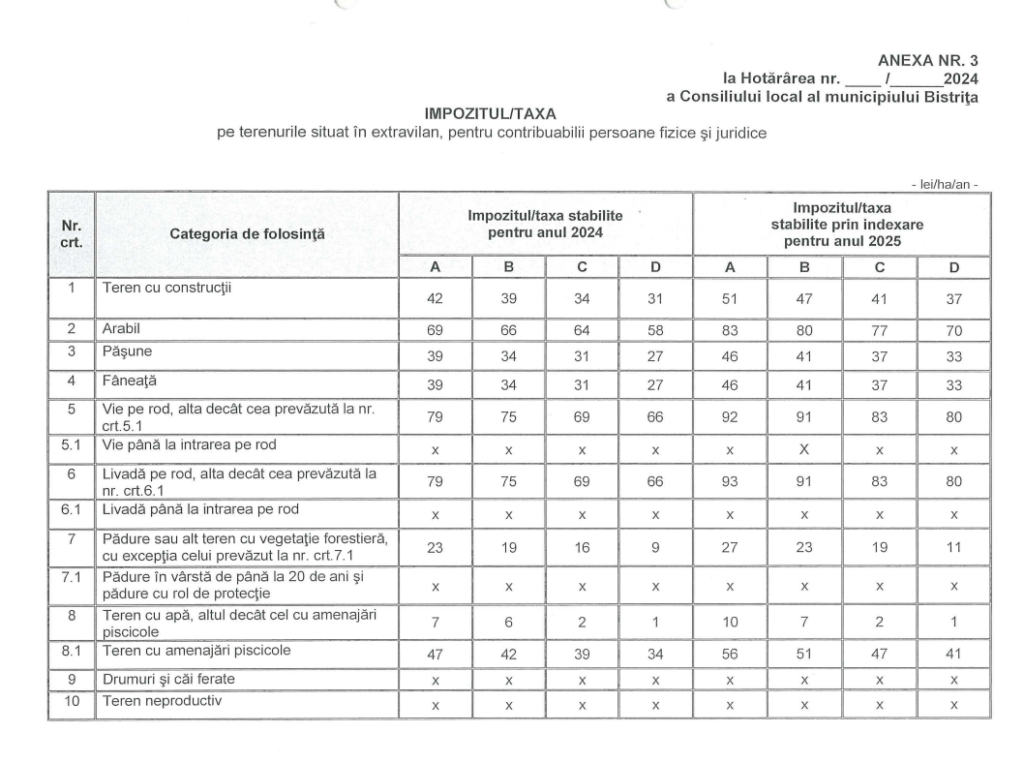

- majorarea cu circa 10% faţă de nivelurile anului 2024 a impozitului pentru terenurilor amplasate în intravilan şi extravilan, la altă categorie de folosinţă decât cea de terenuri cu construcții.

Primarul Gabriel Lazany: În marea lor majoritate, taxele și impozitele locale se vor actualiza doar cu indicele de inflație, cu excepția câtorva taxe

”În marea lor majoritate, se vor actualiza doar cu indicele de inflație, cu excepția câtorva taxe. Una dintre cele care am considerat că este necesar să crească cel mai mult este cea referitoare la spațiile comerciale care sunt în proprietatea persoanelor fizice, unde impozitul era de vreo 5 ori mai mic decât dacă aceleași spații ar fi fost în proprietatea persoanelor juridice. Diferența aceasta de impozit făcea pe multă lume să treacă spațiile de pe persoană juridică pe persoană fizică, doar ca să nu plătească impozit la Primărie. Cred că suprafețele comerciale, indiferent în proprietatea cui sunt trebuie să aibă impozitul la fel”, a explicat primarul Gabriel Lazany.

Impactul bugetar va fi de peste 7,7 milioane lei

Impactul asupra bugetului în urma stabilirii impozitelor şi taxelor locale (principalele categorii de impozit, respectiv impozitul pe clădiri, impozitul pe teren şi impozitul pe mijloacele de transport) aferente anului 2025 este de aproximativ 7.762.000 lei.

Proiectul de hotărâre cu privire la stabilirea impozitelor și taxelor locale datorate de persoanele fizice și juridice din municipiu pe anul 2025 arată în felul următor:

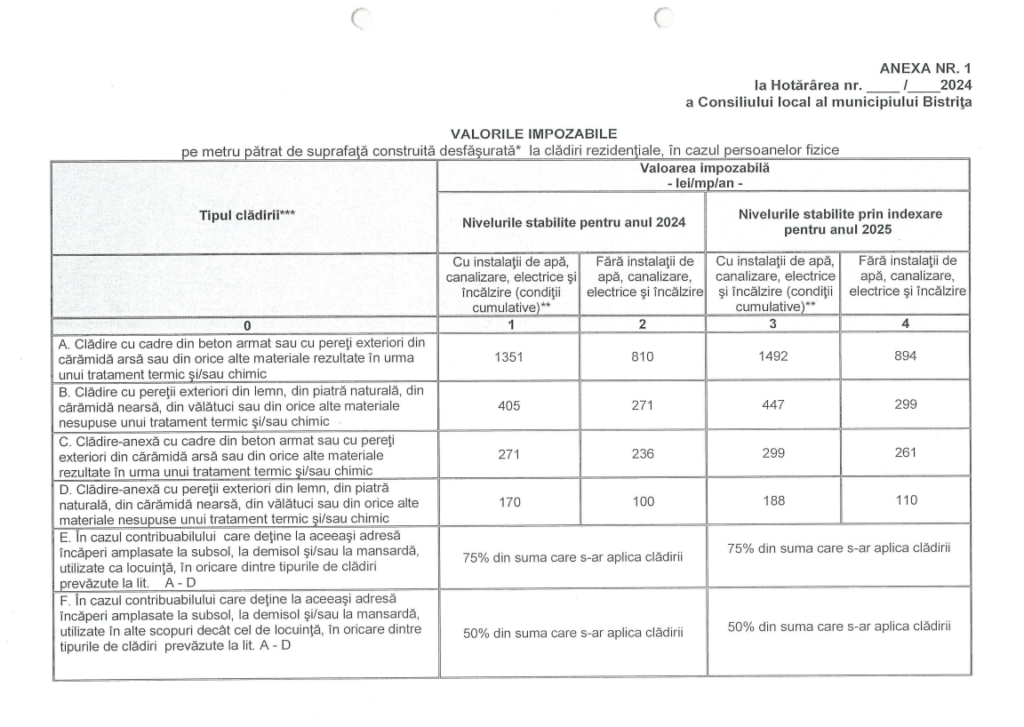

ART.1. — (1) Se stabileşte impozitul pe clădirile rezidenţiale şi clădirile-anexă, aflate în proprietatea persoanelor fizice prin aplicarea cotei de 0,09% asupra valorii impozabile a clădirii, determinată potrivit criteriilor şi normelor de evaluare prevăzute în anexa nr. 1 care face parte integrantă din prezenta hotărăre.

(2) Se stabileşte impozitul pe clădirile nerezidențiale aflate în proprietatea persoanelor fizice prin aplicarea cotei de 0,8% asupra valorii care poate fi:

a) valoare rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în ultimii 5 ani anteriori anului de referință, depus la organul fiscal local până la primul termen de plată din anul de referintă. În situația depunerii raportului de evaluare după primul termen de plată din anul de referinţă, acesta produce efecte începând cu data de 1 ianuarie a anului fiscal următor;

b) valoarea finală a lucrărilor de construcții, în cazul clădirilor noi, construite în ultimii 5 ani anteriori anului de referință;

c) valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în ultimii 5 ani anteriori anului de referință. În situația în care nu este precizată valoarea, se utilizează ultima valoare înregistrată în baza de date a organului fiscal.

(3) Pentru clădirile nerezidențiale aflate în proprietatea persoanelor fizice, utilizate pentru activităţi din domeniul agricol, impozitul pe clădiri se calculează prin aplicarea unei cote de 0,4% asupra valorii impozabile a clădirii.

(4) În cazul în care valoarea clădirii nerezidenţiale nu poate fi calculată conform prevederilor alin.(2), impozitul se calculează prin aplicarea cotei de 2% asupra valorii impozabile determinate conform alin.(1).

(5) În cazul clădirilor cu destinație mixtă aflate în proprietatea persoanelor fizice, când proprietarul nu declară la organul fiscal suprafața folosită în scop nerezidenţial, impozitul pe clădire se calculează prin aplicarea cotei de 0,3% asupra valorii impozabile determinate conform alin. 1).

ART.2. — Impozitul pe clădirile aflate in proprietatea persoanelor juridice pentru anul 2025 se stabileşte după cum urmează:

(1) Prin aplicarea cotei de 1,1% asupra valorii impozabile a clădirilor nerezidențale şi respectiv a cotei de 0,1% asupra valorii impozabile a clădirilor rezidentiale:

a) care au fost dobândite începând cu data de 01.01.2020;

b) care au fost dobândite anterior datei de 01.01.2020, dar a căror valoare impozabilă a fost reevaluată/ actualizată pe baza unui raport de evaluare a clădirii întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate in vigoare la data evaluării, depus la organul fiscal local până la primul termen de plată din anul de referinţă.

(2) Prin aplicarea cotei de 5% asupra valorii impozabile a clădirilor dobândite înainte de 01.01.2020, dar a căror valoare de inventar nu a fost reevaluată/actualizată conform standardelor de evaluare a bunurilor aflate in vigoare, cu condiția ca proprietarul clădirii să fi fost notificat de către organul fiscal competent despre posibilitatea depunerii raportului de evaluare. Notificarea se comunică proprietarului clădirii prin publicarea acesteia în spaţiul privat virtual sau prin poştă, în cazul contribuabililor care nu sunt înrolaţi în spațiul privat virtual. Termenul până la care trebuie comunicată notificarea este 31 octombrie a anului curent pentru impozitul datorat începănd cu anul următor.

(3) Pentru clădirile nerezidenţiale aflate în proprietatea sau deținute de persoanele juridice, utilizate pentru activităţi din domeniul agricol, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 0,4% asupra valorii impozabile a clădirii.

(4) Pentru clădirile proprietate publică sau privată a statului ori a municipiului, concesionate, închiriate, date în administrare ori în folosință, după caz, oricăror entităţi, altele decât cele de drept public, se stabileşte taxa pe care reprezintă sarcina fiscală a concesionarilor, locatarilor, titularilor dreptului de administrare sau de folosinţă, după caz, în condiţii similare impozitului pe clădiri. În cazul transmiterii ulterioare altor entităţi a dreptului de concesiune, închiriere, administrare sau folosinţă asupra clădirii, taxa se datorează de persoana care are relaţia contractuală cu persoana de drept public.

(5) Impozitul pe clădirile aflate în proprietatea persoanelor fizice şi juridice care sunt utilizate pentru prestarea de servicii turistice, pe o durată de cel mult 180 de zile consecutive sau cumulate, în cursul unui an calendaristic, se reduce cu 50%. Reducerea se aplică în anul fiscal următor celui în care este îndeplinită această condiţie.

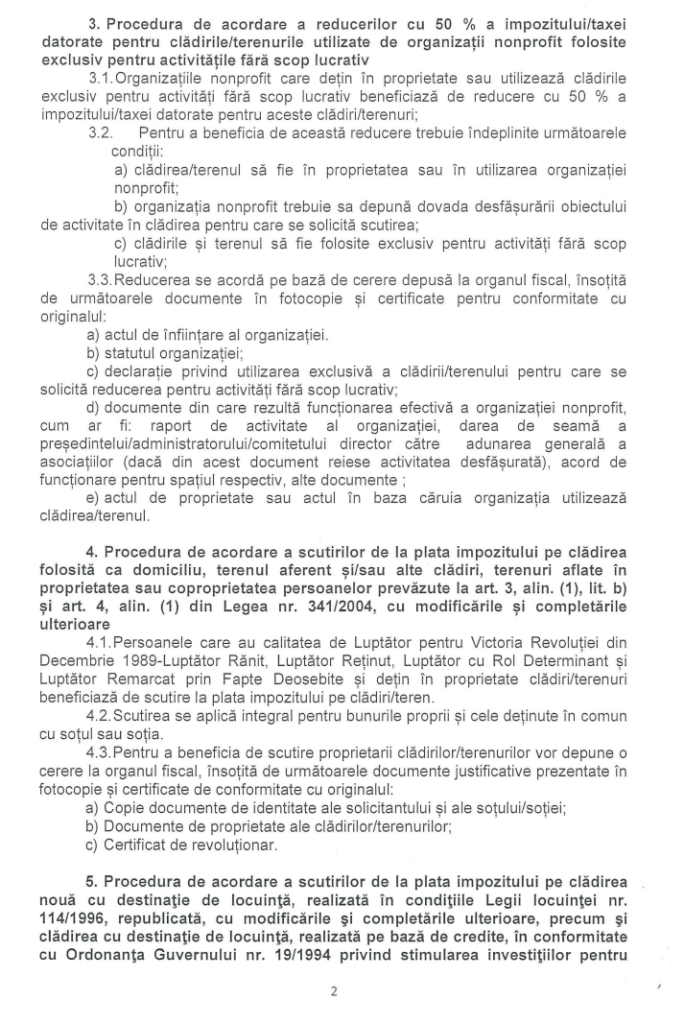

(6) Se acordă reducerea cu 50% a impozitului/taxei pe clădiri datorate pentru:

a) clădirile utilizate de organizaţiile nonprofit folosite exclusiv pentru activitățile fără scop lucrativ;

b) clădirile la care proprietarii au executat pe cheltuială proprie lucrări de intervenţie pentru creşterea performanţei energetice, pe baza procesului-verbal de recepţie la terminarea lucrărilor, întocmit in condiţiile legii, prin care se constată realizarea măsurilor de intervenţie recomandate de către auditorul energetic în certificatul de performanţă energefică sau, după caz, în raportul de audit energetic, astfel cum este prevăzut în Ordonanţa de urgenţă a Guvernului nr.18/2009 privind creşterea performanţei energetice a blocurilor de locuinţe, aprobată cu modificări şi completări prin Legea nr. 158/2011, cu modificările şi completările ulterioare;

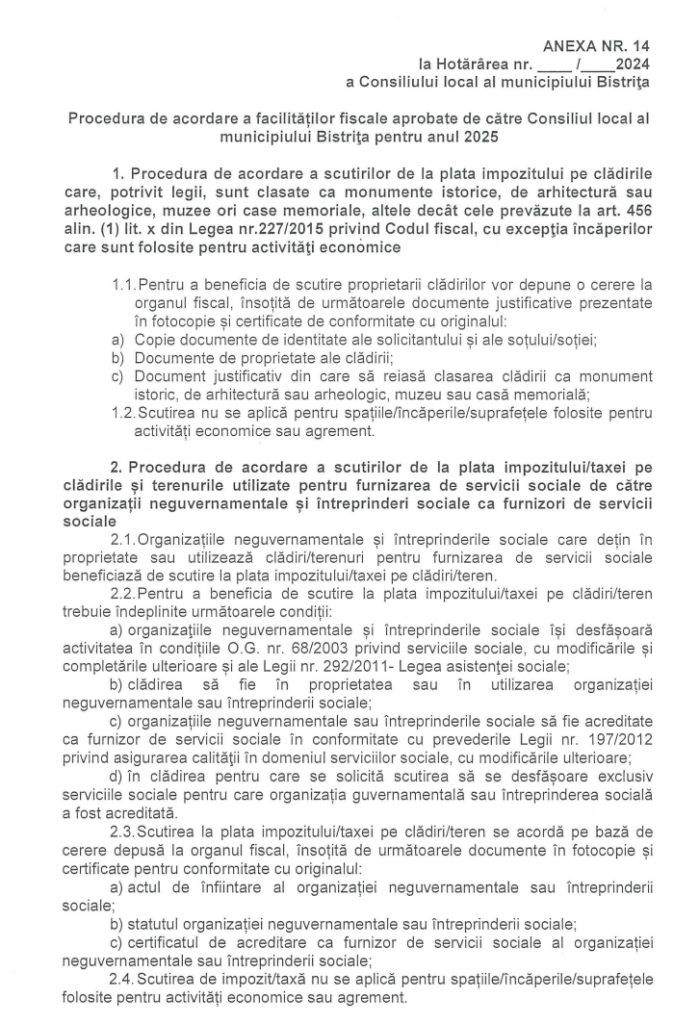

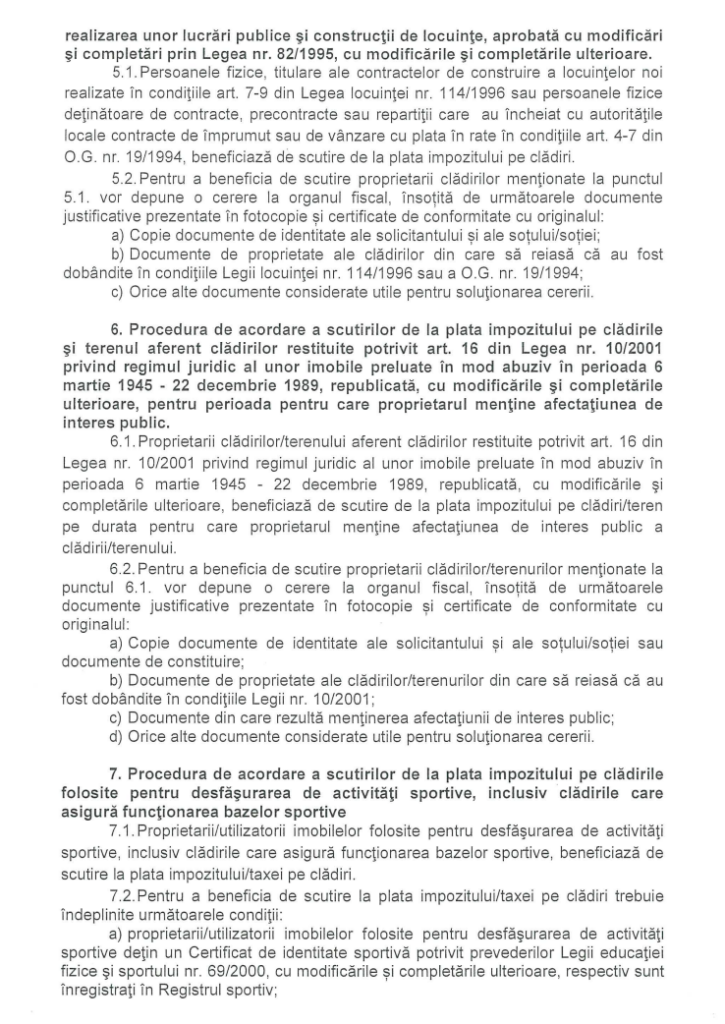

(7) Se acordă scutirea impozitului/taxei pe clădiri pentru:

a) clădirile care, potrivit legii, sunt clasate ca monumente istorice, de arhitectură sau arheologice, muzee ori case memoriale, altele decât cele prevăzute la art.456 alin.(1) lit.”x” din Legea nr. 227/2015 privind Codul fiscal, cu excepția încăperilor care sunt folosite pentru activităţi economice;

b) clădirile utilizate pentru furnizarea de servicii sociale de către organiza(ii neguvernamentale şi întreprinderi sociale ca furnizori de servicii sociale;

c) clădirea folosită ca domiciliu şi/sau alte clădiri aflate în proprietatea sau coproprietatea persoanelor prevăzute la art. 3 alin.(1) lit.”b° şi art. 4 alin.(1) din Legea nr. 341/2004, cu modificările şi completările ulterioare;

d) clădirea nouă cu destinaţie de locuinţă, realizată în condiţiile Legii locuinţei nr. 114/1996, republicată, cu modifcările şi completările ulterioare, precum şi clădirea cu destinaţie de locuinţă, realizată pe bază de credite, in conformitate cu Ordonanţa Guvernului nr.19/1994 privind stimularea investiţiilor pentru realizarea unor lucrări publice şi construcţii de locuinţe, aprobată cu modificări şi completări prin Legea nr. 82/1995, cu modificările şi completările ulterioare;

e) clădirile restituite potrivit art. 16 din Legea nr. 10/2001 privind regimul juridic al unor imobile preluate în mod abuziv în perioada 6 martie 1945 – 22 decembrie 1989, republicată, cu modificările şi completările ulterioare, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public;

f) clădirile folosite pentru desfășurarea de activităţi sportive, inclusiv clădirile care asigură funcţionarea bazelor sportive.

(8) Reducerea, respectiv scutirile de la plata impozitului/taxei pe clădiri, stabilite conform alin.(6) şi alin.(7), se aplică începând cu data de 1 ianuarie a anului 2025, persoanelor care deţin documente justificative emise până la data de 31 decembrie a anului fiscal anterior şi care sunt depuse la compartimentele

de specialitate ale autorităţilor publice locale, până la data de 31 martie, inclusiv.

(9) Declararea clădirilor în scop fiscal nu este condiţionată de înregistrarea acestor imobile la oficiile de cadastru şi publicitate imobiliară.

(10) Depunerea declaraţiilor fiscale reprezintă o obligaţie şi în cazul persoanelor care beneficiază de scutiri sau reduceri de la plata impozitului sau a taxei pe clădiri.

ART.3. — Se stabileşte impozitul pe teren în sumă fixă anuală pe hectar de teren, pe ranguri de localităţi, categorii de folosinţă şi pe zone, pentru persoanele fizice care deţin în proprietate teren în intravilanul localităţii, conform anexei nr. 2 care face parte integrantă din prezenta hotărâre.

ART.4. — Se stabileşte impozitul pe teren în sumă fixă anuală pe hectar de teren, pe ranguri de localităţi, categorii de folosinţă şi pe zone, pentru persoanele juridice care deţin în proprietate teren în intravilanul localităţii, conform anexei nr. 2a care face parte integrantă din prezenta hotărâre.

ART.5. — Se stabileşte impozitul pe teren în sumă fixă pe hectar de teren, pe ranguri de localităţi, categorii de folosinţă şi pe zone pentru persoanele fizice şi juridice care deţin în proprietate teren în extravilanul localităţii, conform anexei nr. 3 care face parte integrantă din prezenta hotărâre.

ART.6. — (1) Pentru terenurile proprietate publică sau privată a statului ori a municipiului, concesionate, închiriate, date în administrare ori în folosinţă, după caz, oricăror entităţi, altele decât cele de drept public, se stabileşte taxa pe teren, care reprezintă sarcina fiscală a concesionarilor, locatarilor, titularilor dreptului de administrare sau de folosinţă, după caz, în condiţii similare impozitului pe teren, conform art. 3-5. În cazul transmiterii ulterioare altor entităţi a dreptului de concesiune, închiriere, administrare sau folosință asupra terenului, taxa se datorează de persoana care are relaţia contractuală cu persoana de drept public.

(2) În cazul terenurilor care fac obiectul unor contracte de concesiune, închiriere, administrare sau folosinţă ce se referă la perioade mai mari de o lună, taxa pe teren se stabileşte proporţional cu numărul de luni pentru care este constituit dreptul de concesiune, închiriere, administrare ori folosinţă.

Pentru fracţiunile mai mici de o lună, taxa se calculează proporţional cu numărul de zile din luna respectivă.

(3) În cazul terenurilor care fac obiectul unor contracte de concesiune, închiriere, administrare sau folosinţă ce se referă la perioade mai mici de o lună, taxa pe teren se datorează proporţional cu numărul de zile sau de ore prevăzute în contract.

(4) Impozitul pe terenurile aflate în proprietatea persoanelor fizice şi juridice care sunt utilizate pentru prestarea de servicii turistice, pe o durată de cel mult 180 de zile consecutive sau cumulate, în cursul unui an calendaristic, se reduce cu 50%. Reducerea se aplică în anul fiscal următor celui în care este

îndeplinită această condiţie.

(5) Se acordă reducerea cu 50% a impozitului/taxei datorate pentru terenurile utilizate de organizaţiile nonprofit folosite exclusiv pentru activităţile fără scop lucrativ.

(6) Se acordă scutirea impozitului/taxei pe teren pentru:

a) terenurile utilizate pentru furnizarea de servicii sociale de către organizaţii neguvernamentale şi întreprinderi sociale ca furnizori de servicii sociale;

b) terenurile aferente clădirii de domiciliu şi/sau alte terenuri aflate în proprietatea sau coproprietatea persoanelor prevăzute la art. 3 alin.(1) lit.”b” şi art.4 alin.(1) din Legea nr. 341/2004, cu modificările şi completările ulterioare;

c) terenurile aferente clădirilor restituite potrivit art. 16 din Legea nr. 10/2001 privind regimul juridic al unor imobile preluate în mod abuziv în perioada 6 martie 1945 – 22 decembrie 1989, republicată, cu modificările şi completările ulterioare, pentru perioada pentru care proprietarul menţine

afectaţiunea de interes public;

(7) Reducerea, respectiv scutirile de la plata impozitului/taxei pe teren, stabilite conform alin.(5) şi alin.(6) se aplică începând cu data de 1 ianuarie a anului 2025, persoanelor care deţin documente justificative emise până la data de 31 decembrie a anului fiscal anterior, şi care sunt depuse la compartimentele

de specialitate ale autorităţilor publice locale, până la data de 31 martie, inclusiv.

ART.7. — (1) Se aprobă majorarea cu până la 500%, începând cu al treilea an, a impozitului pentru terenurile agricole nelucrate timp de 2 ani consecutiv, potrivit art. 489 alin.(4) din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare, cu respectarea prevederilor regulamentului ce se va aproba de către Consiliu local, în acest sens.

(2) Se aprobă majorarea cu până la 500% a impozitului pentru clădirile şi terenurile neîngrijite situate în intravilanul municipiului Bistriţa, potrivit art. 489 alin. (5) din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare, cu respectarea prevederilor regulamentului ce se va aproba de către Consiliu local, în acest sens.

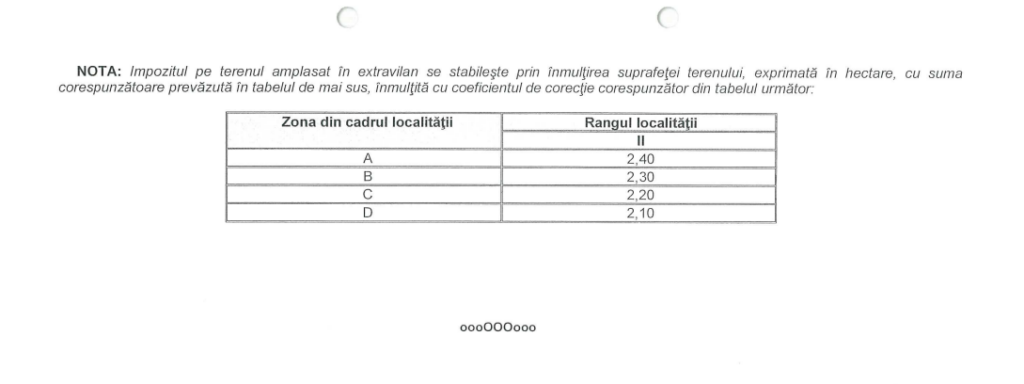

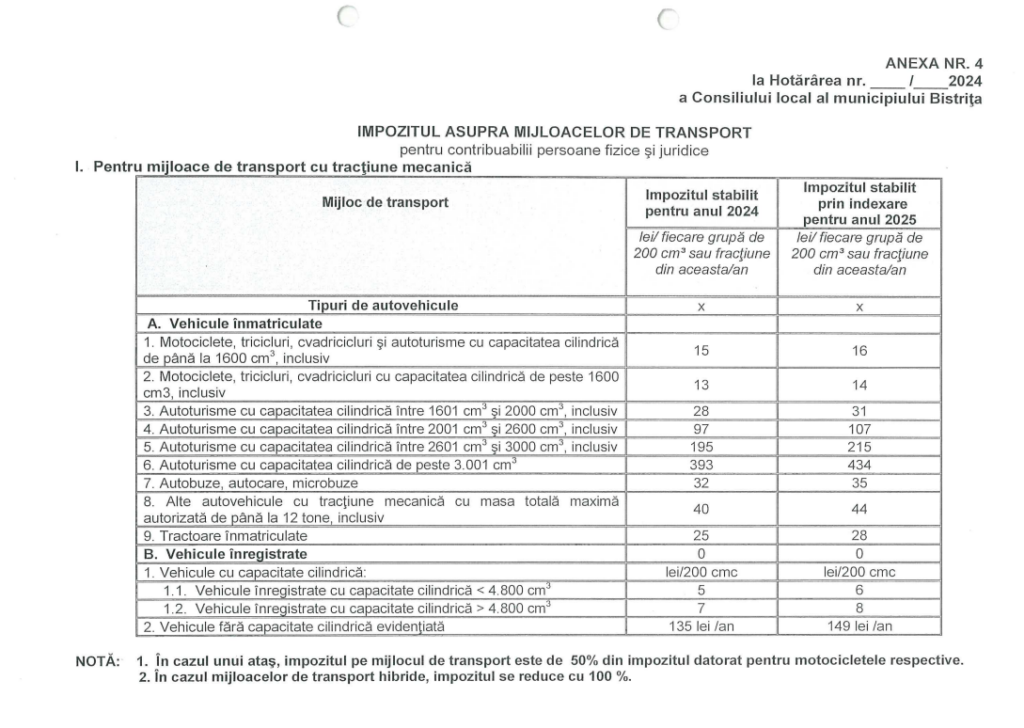

ART.8. — (1) Se stabileşte impozitul pe mijloacele de transport cu tracţiune mecanică care aparţin contribuabililor persoane fizice şi juridice, în funcţie de capacitatea cilindrică a motorului, pentru fiecare 200 cmc sau fracțiune din aceasta, sau masa totală maximă autorizată, conform anexei nr. 4 care face parte integrantă din prezenta hotărâre.

(2) În cazul unui ataș, impozitul pe mijlocul de transport este de 50% din impozitul datorat pentru motocicletele respective.

(3) În cazul mijloacelor de transport hibride, impozitul se reduce cu 100%.

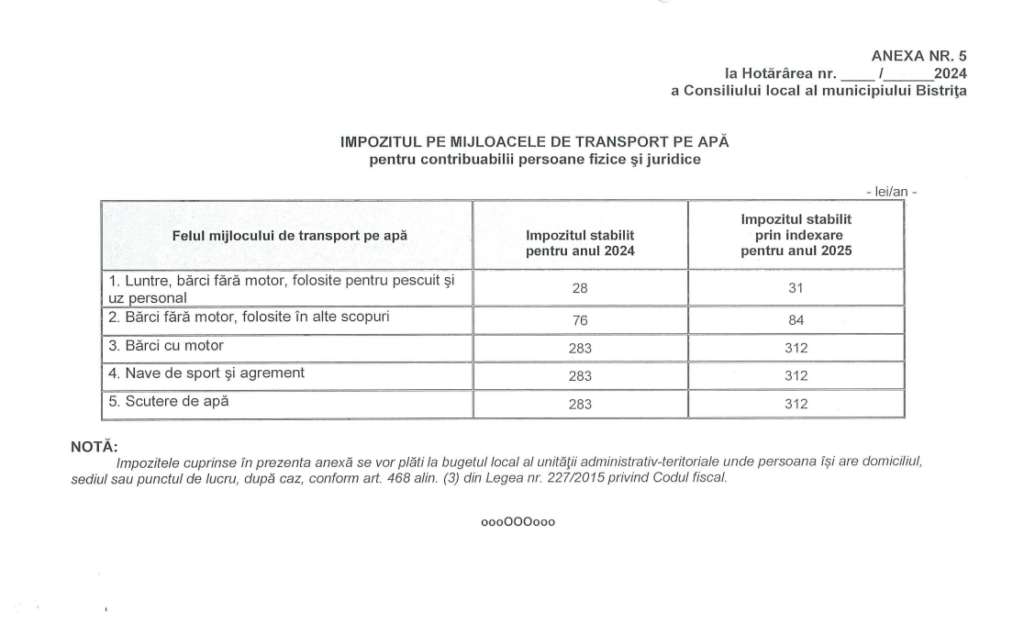

ART.9. — Se stabileşte impozitul pe mijloacele de transport pe apă deţinute de persoanele fizice şi juridice, conform anexei nr. 5 care face parte integrantă din prezenta hotărâre.

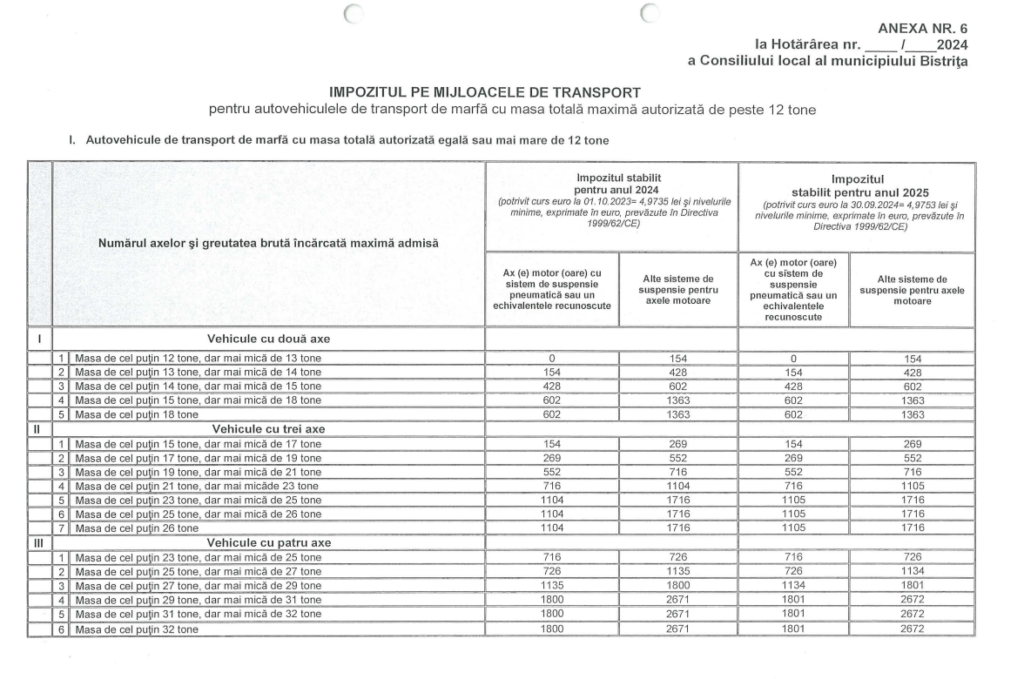

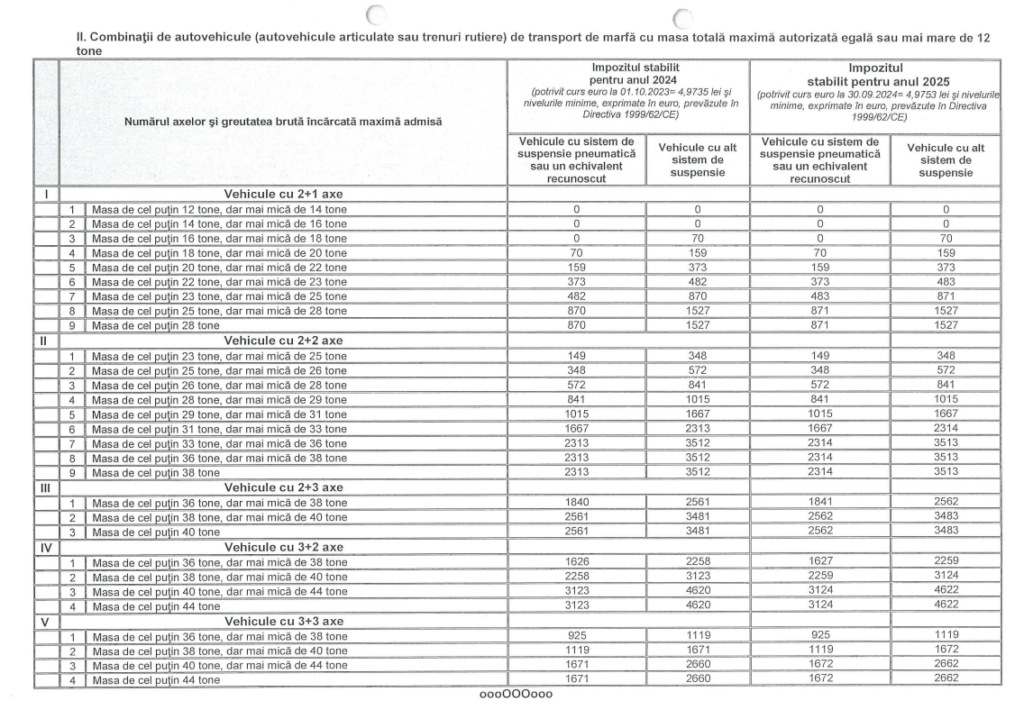

ART.10. — Se stabileşte impozitul pe mijloacele de transport pentru autovehiculele de transport de marfă cu masa totală maximă autorizată de peste 12 tone, conform anexei nr. 6 care face parte integrantă din prezenta hotărâre.

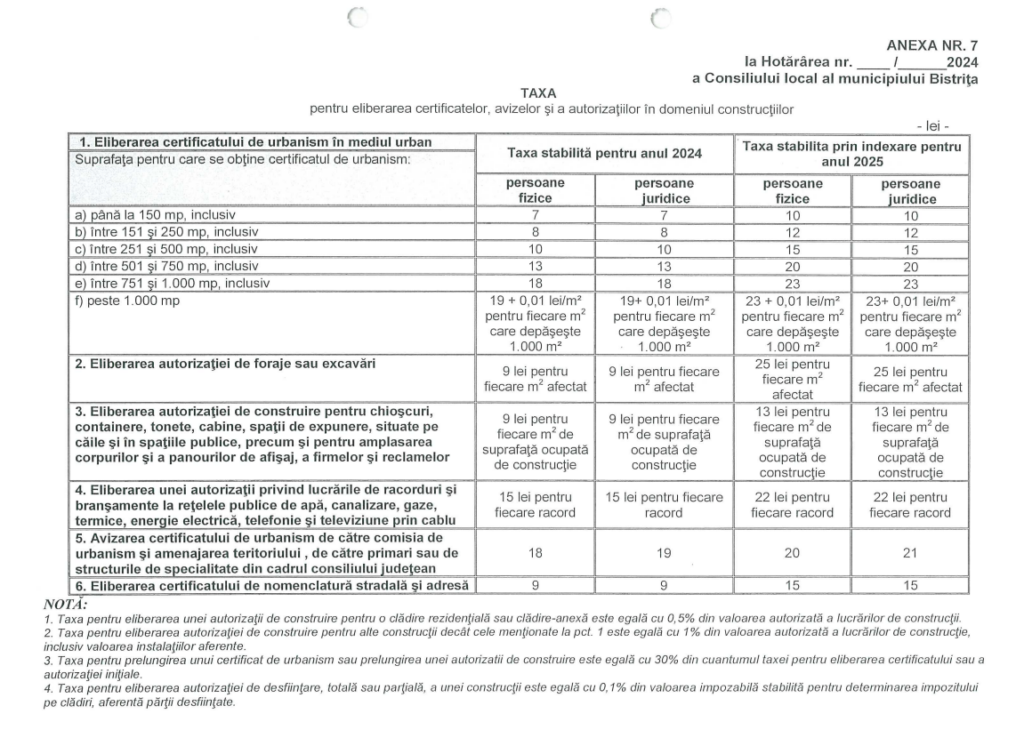

ART.11. — (1) Se stabileşte taxa pentru eliberarea certificatelor de urbanism, avizelor şi autorizaţiilor în domeniul construcţiilor, conform anexei nr. 7 care face parte integrantă din prezenta hotărâre.

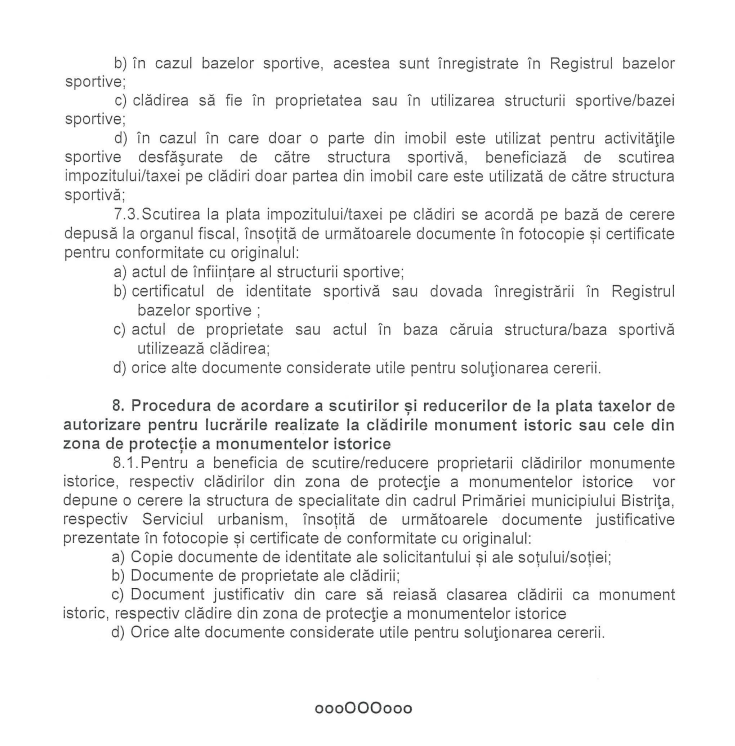

(2) Se acordă scutirea taxelor de autorizare pentru lucrări de întreţinere, reparare, conservare, consolidare, restaurare, punere în valoare a monumentelor istorice, astfel cum sunt definite în Legea nr. 422/2001 privind protejarea monumentelor istorice, republicată, cu modificările ulterioare, datorate de proprietarii persoane fizice care realizează, integral sau parţial aceste lucrări pe cheltuială proprie. Scutirea se acordă în condiţiile în care proprietarul utilizează bunul imobil numai pentru activităţi necomerciale sau, în

mod direct, numai pentru locuit.

(3) Se acordă reducerea cu 50% a taxelor de autorizare pentru lucrările destinate păstrării integrităţii fizice şi a cadrului construit sau natural al monumentelor istorice definite în Legea nr. 422/2001, republicată, cu

modificările ulterioare, finanţate de proprietarii imobilelor din zona de protecţie a monumentelor istorice, în concordanţă cu reglementările cuprinse în documentaţiile de urbanism întocmite potrivit legii.

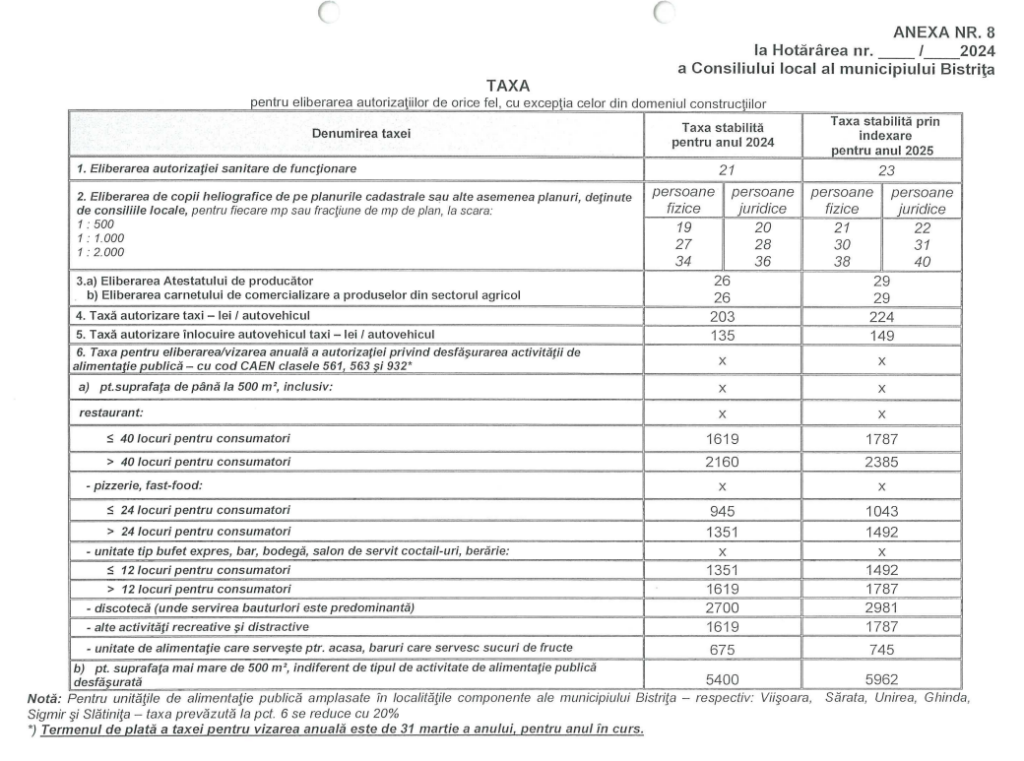

ART.12. — Se stabileşte taxa pentru eliberarea autorizaţiilor de orice fel, cu excepţia celor din domeniul construcţiilor, conform anexei nr. 8 care face parte integrantă din prezenta hotărâre.

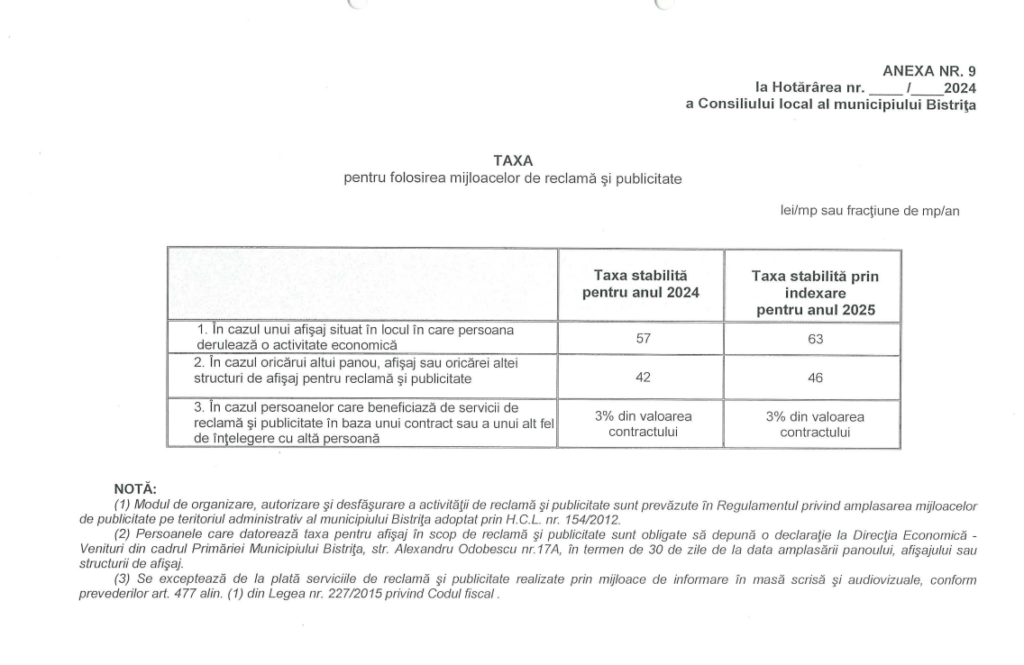

ART.13. — Se stabileşte taxa pentru folosirea mijloacelor de reclamă şi publicitate, conform anexei nr. 9 care face parte integrantă din prezenta hotărâre.

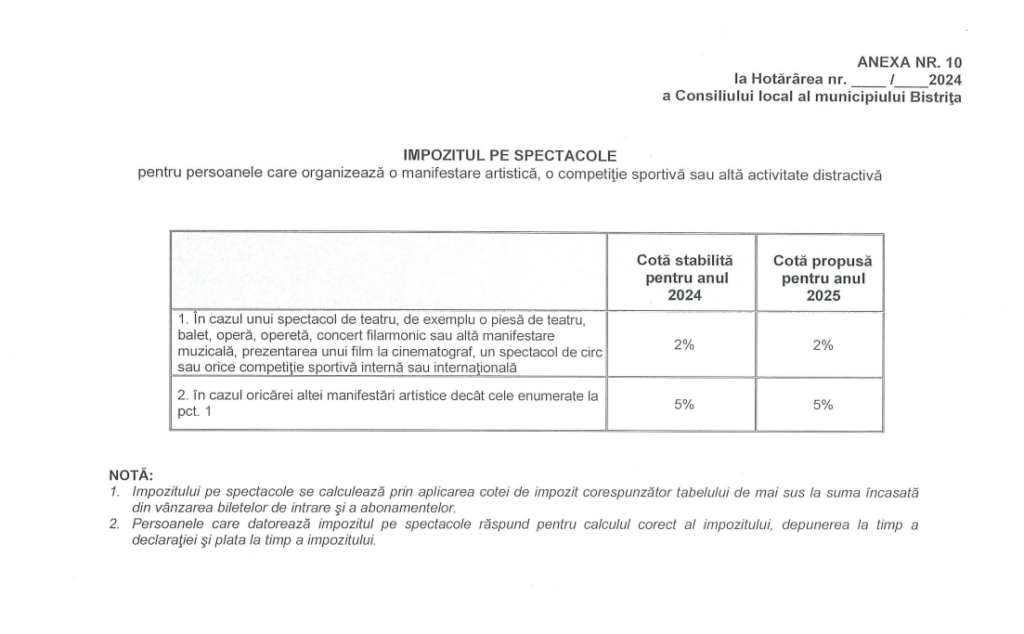

ART.14. — Se stabileşte impozitul pe spectacole pentru persoanele care organizează o manifestare artistică, o competiţie sportivă sau altă activitate distractivă, conform anexei nr. 10 care face parte integrantă din prezenta hotărâre.

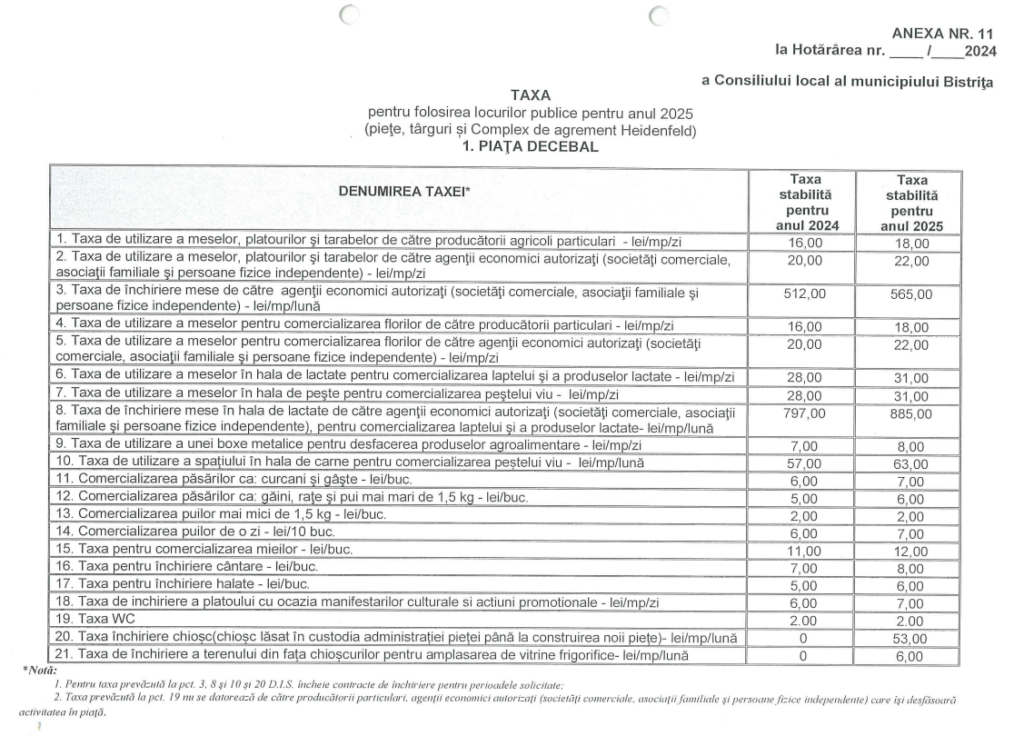

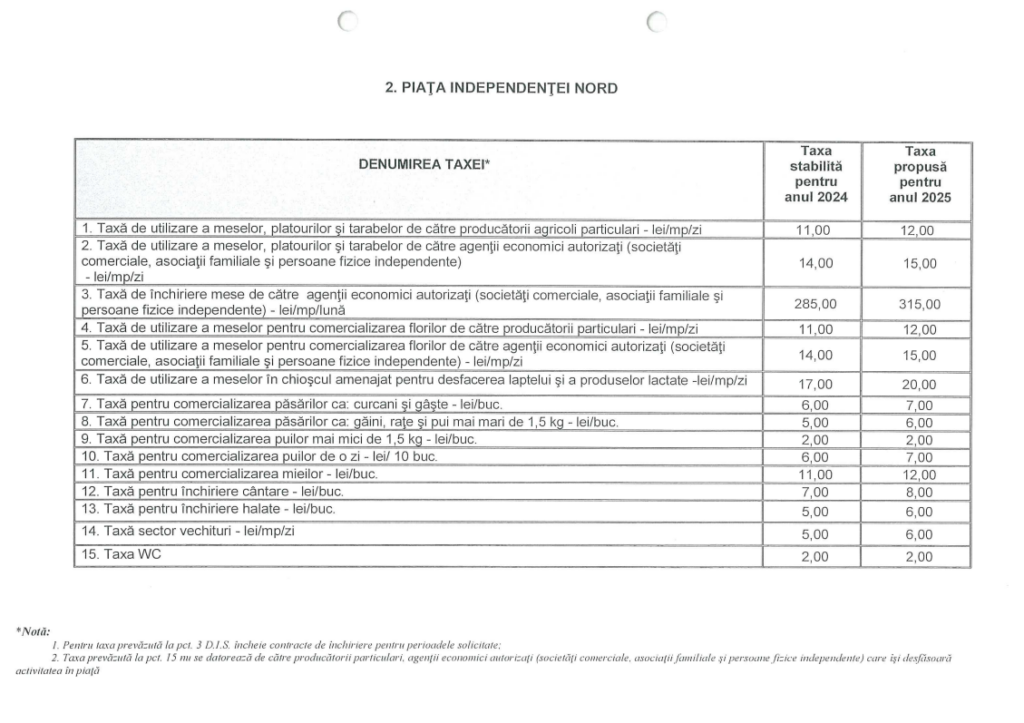

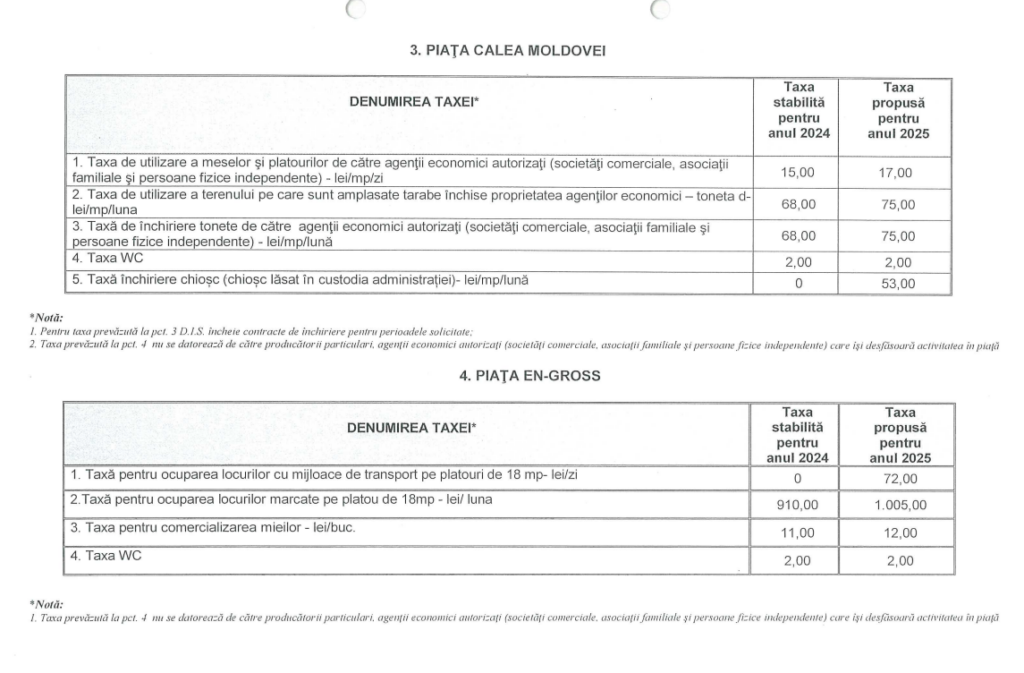

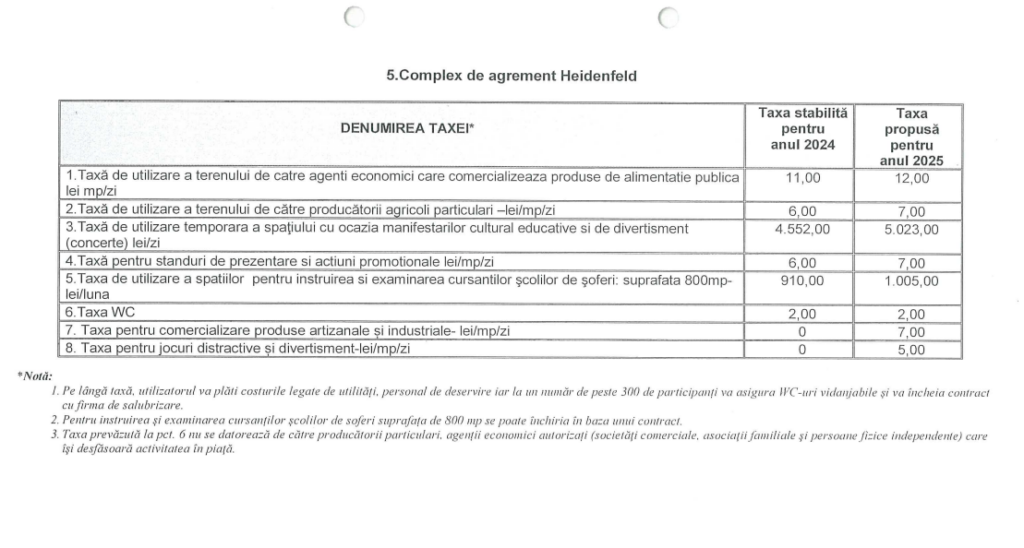

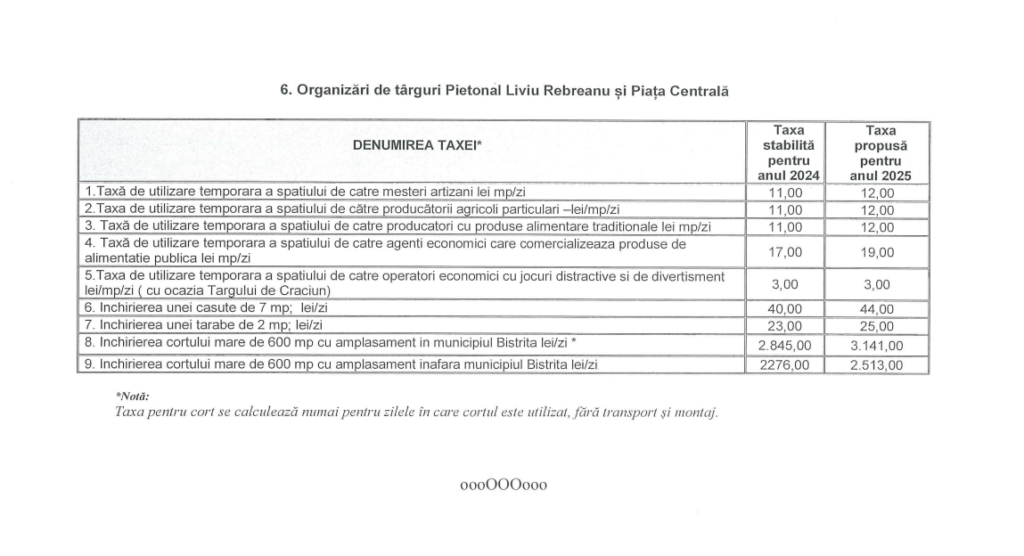

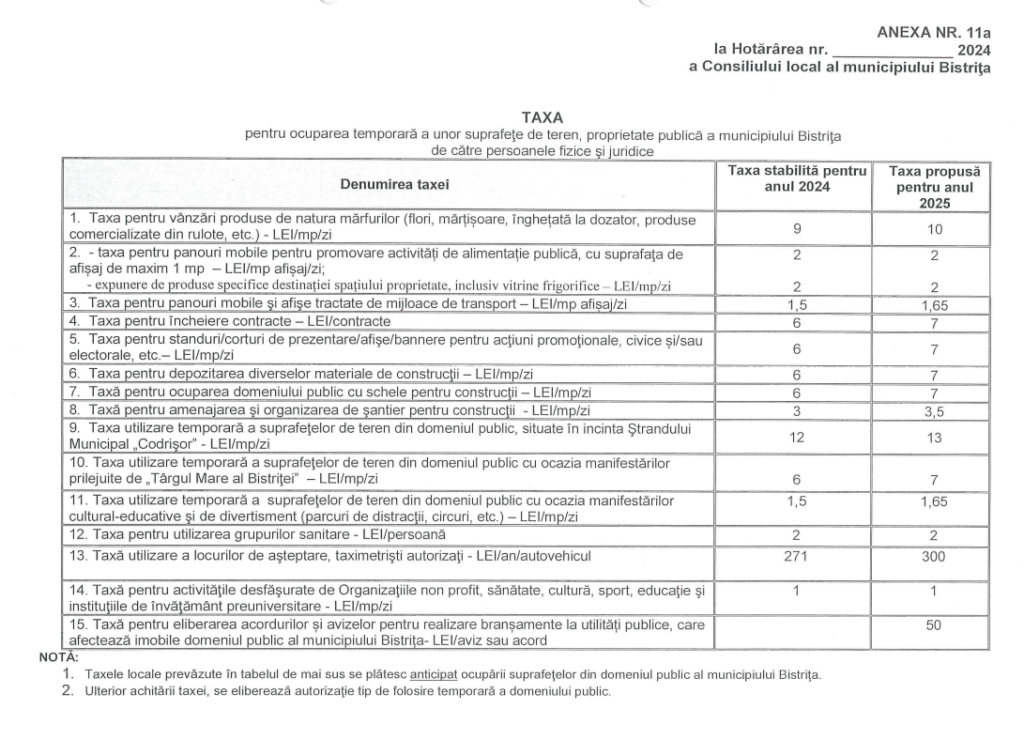

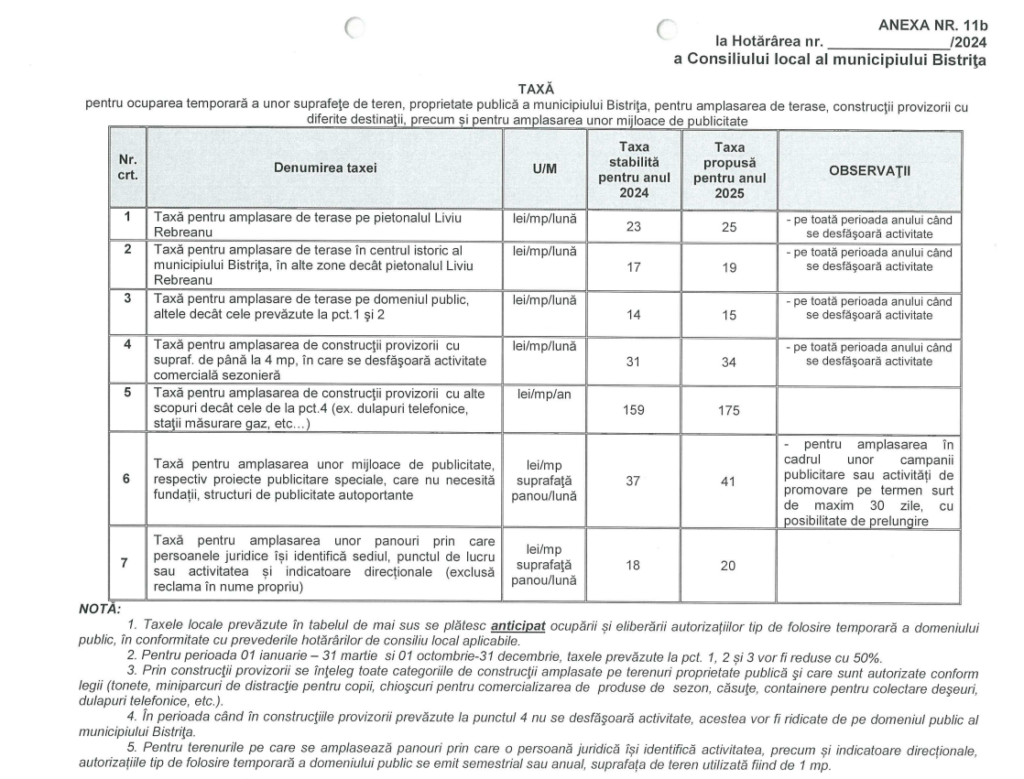

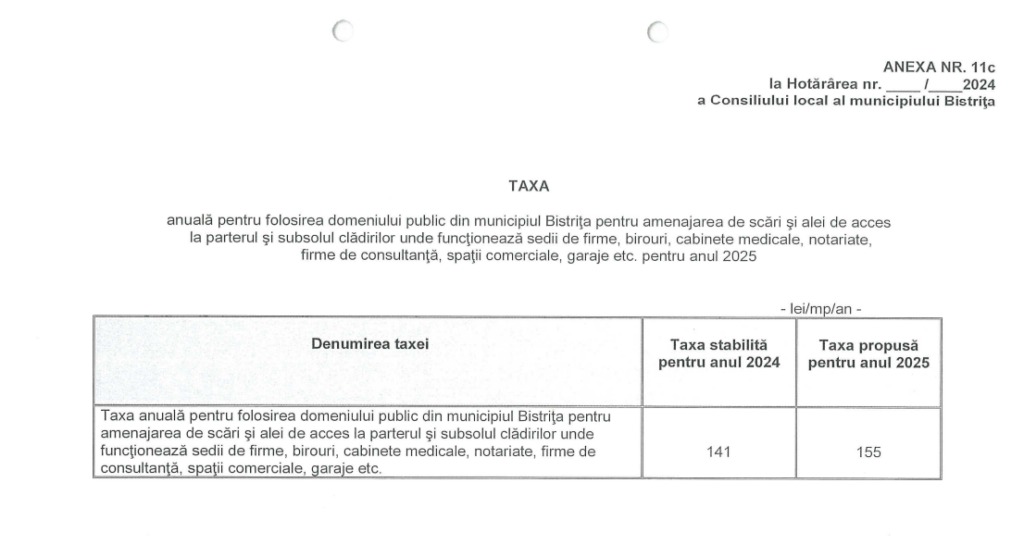

ART.15. — Se stabilesc taxele pentru folosirea locurilor publice, conform anexelor nr.11, nr.11a, nr.11b şi nr.1îc care fac parte integrantă din prezenta hotărâre.

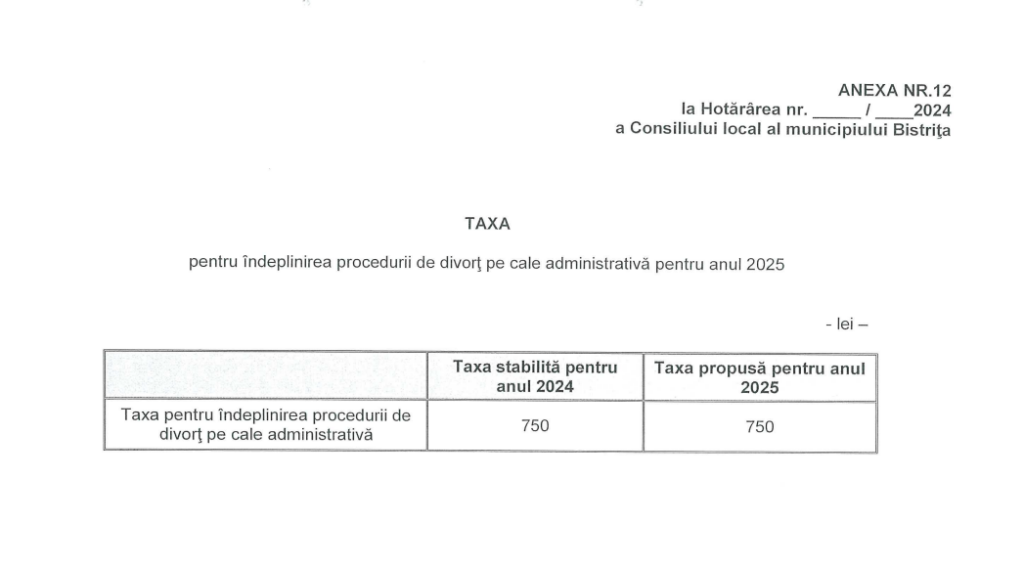

ART.16. – Se stabileşte taxa pentru îndeplinirea procedurii de divorţ pe cale administrativă conform anexei nr. 12 care face parte integrantă din prezenta hotărâre.

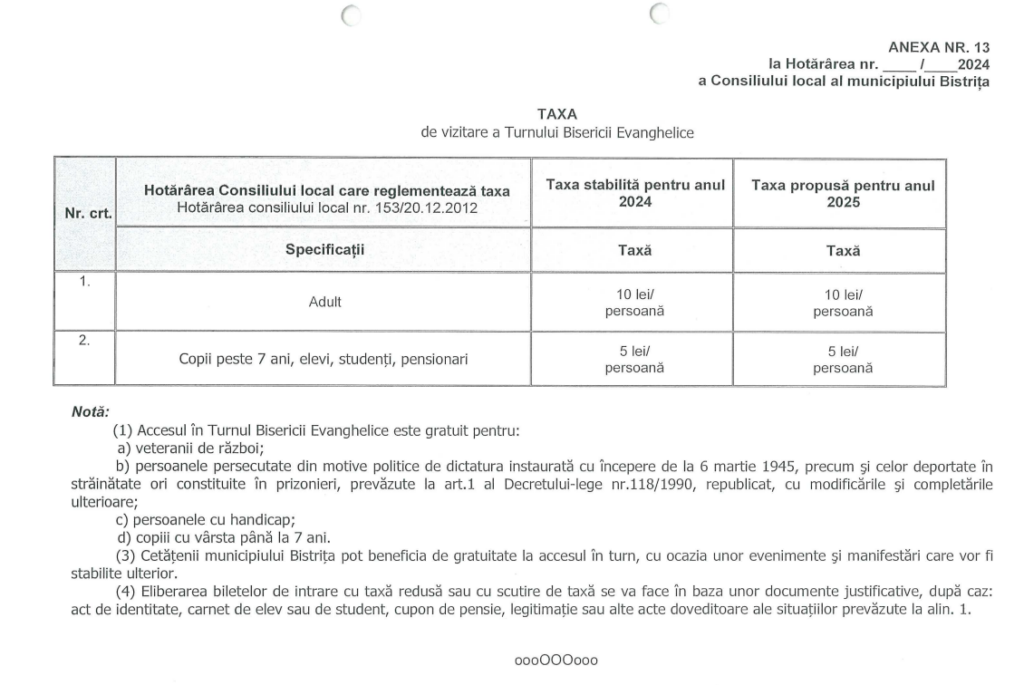

ART. 17. — Se stabilește taxa de vizitare a Turnului Bisericii Evanghelice conform anexei nr. 13 care face parte integrantă din prezenta hotărâre.

ART.18. — Se aprobă procedura de acordare a facilităţilor fiscale aprobate de către Consiliul local al municipiului Bistriţa pentru anul 2025 conform anexei ar. 14 care face parte integranta din prezenta hotărâre.

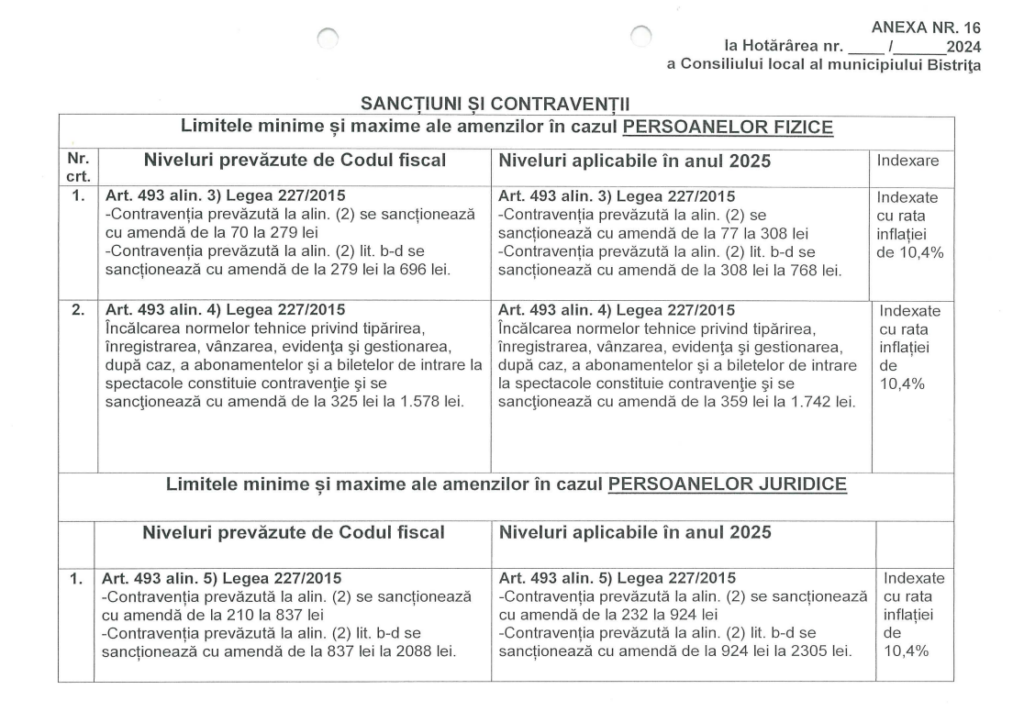

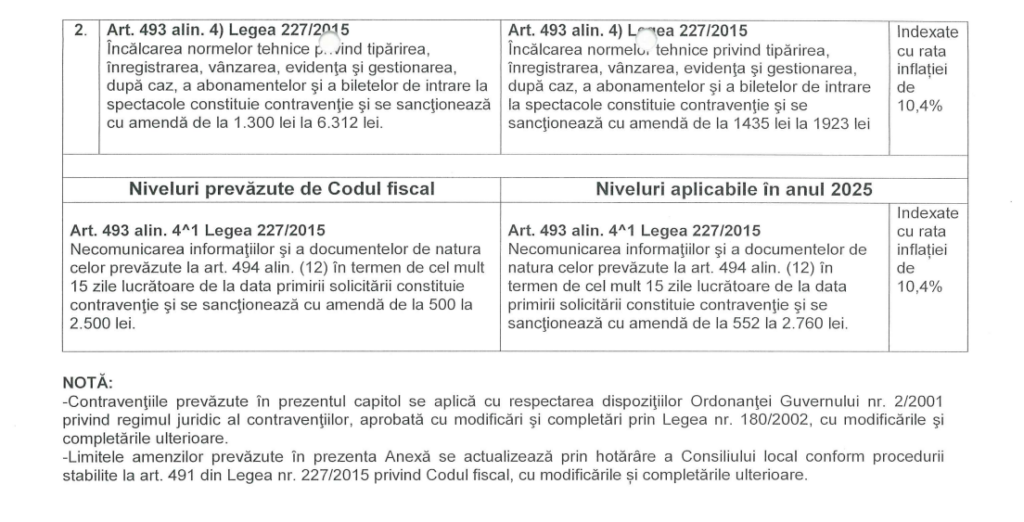

ART.19. — Sancţiunile și contravenţiile pentru cazurile de încălcare sau nerespectare a legislaţiei fiscale sunt detaliate în Anexa nr. 16, la prezenta hotărâre.

ART.20. — Procedura privind aplicarea sancţiunilor și contravenţiilor este stabilită în Anexa 16a.

ART.21. – (1) Pentru plata cu anticipație a impozitului/taxei pe clădiri, impozitului/taxei pe teren şi a impozitului pe mijloacele de transport datorate pentru întregul an de către contribuabili, persoane fizice sau juridice, până la data de 31 martie a anului fiscal, consiliul local acordă o bonificaţie de 10%.

(2) Prin excepţie de la prevederile alin. (1), bonificaţia nu se acordă dacă fiecare din aceste categorii de impozite este de până la 50 lei inclusiv, situaţie în care legea prevede obligativitatea achitării integrale a acestora până la data de 31 martie a anului fiscal.

ART.22. — Se aprobă anularea creanţelor fiscale restante şi a accesoriilor aferente acestora, în sume mai mici de 5 lei, aflate pentru pozițiile de rol care au restanţe mai vechi de 31 decembrie 2024.

Se vor stabili și valorile taxelor speciale aferente anului 2025

În ceea ce privește taxele speciale, proiectul de hotărâre privind stabilirea acestora prevede:

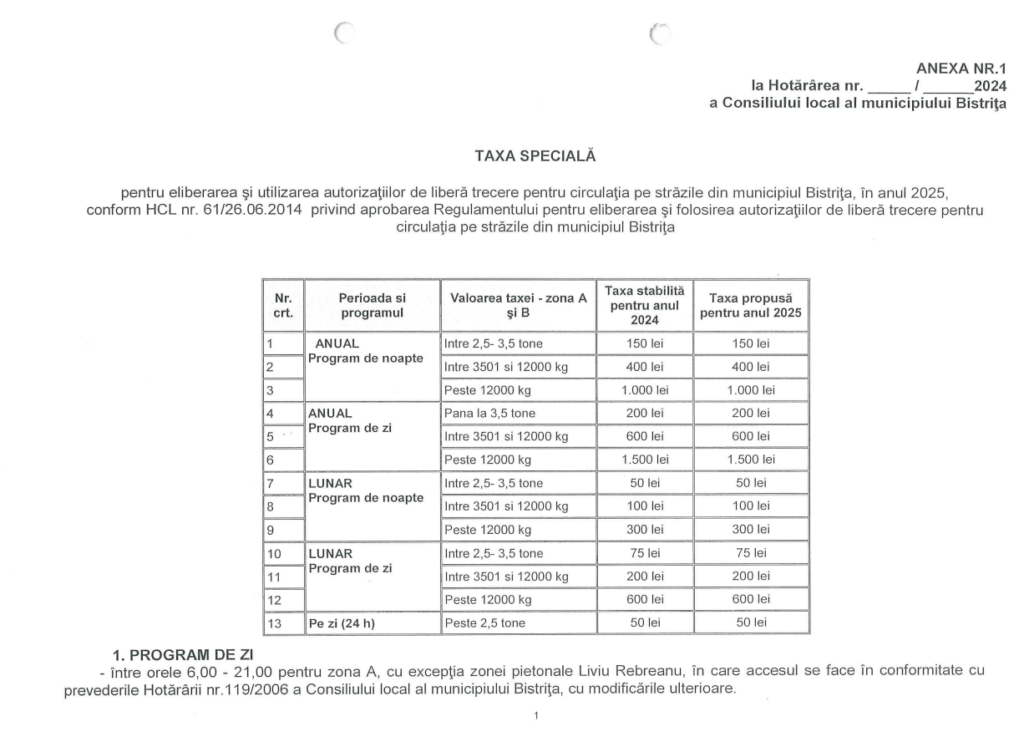

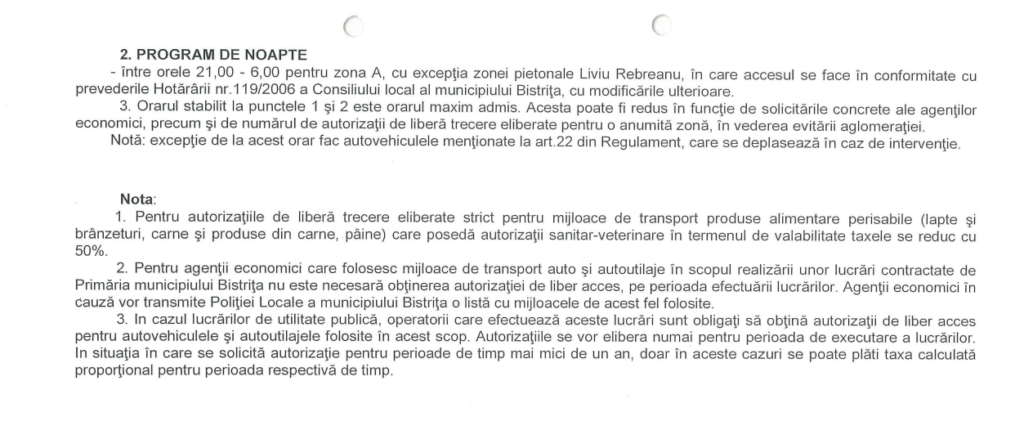

ART. 1. – Se stabileşte cuantumul taxei speciale pentru eliberarea şi utilizarea autorizaţiilor de liberă trecere pentru circulaţia pe străzile din municipiul Bistriţa şi este prevăzut în anexa nr.1 care face parte integrantă din prezenta hotărâre.

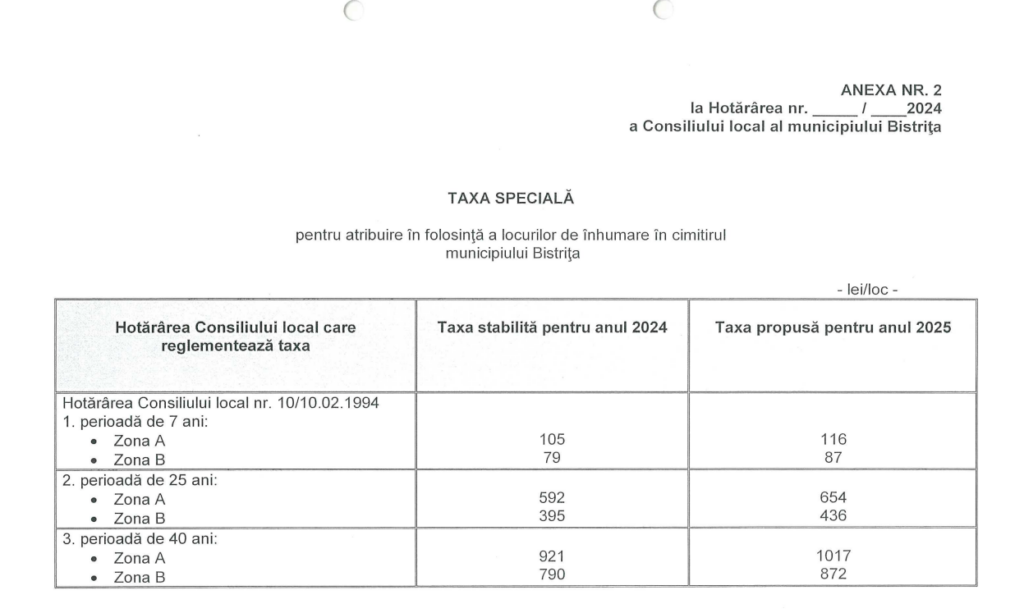

ART. 2. – Se stabileşte cuantumul taxei speciale pentru atribuire în folosinţă a locurilor de înhumare în cimitirul municipiului Bistriţa şi este prevăzut în anexa nr. 2 care face parte integrantă din prezenta hotărâre.

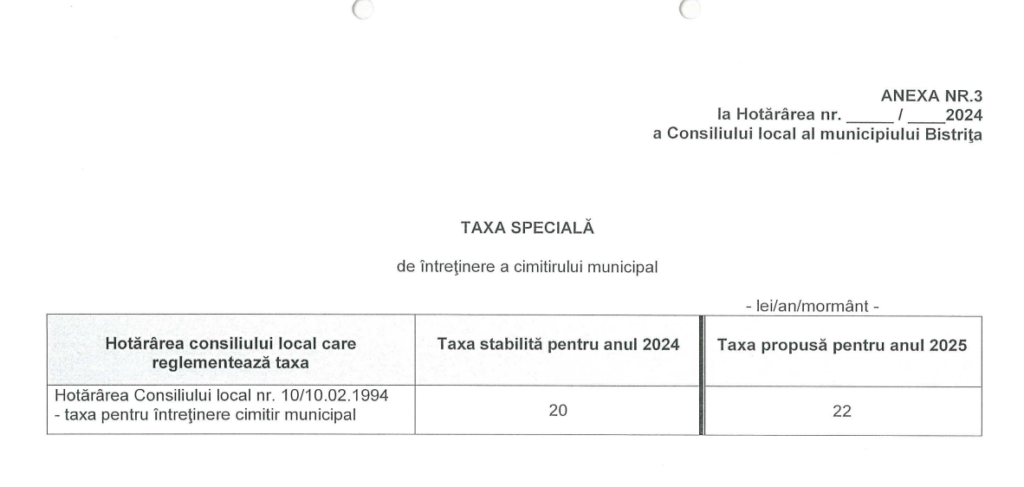

ART. 3. – Se stabileşte cuantumul taxei speciale de întreţinere a cimitirului municipal şi este prevăzut în anexa nr. 3 care face parte integrantă din prezenta hotărâre.

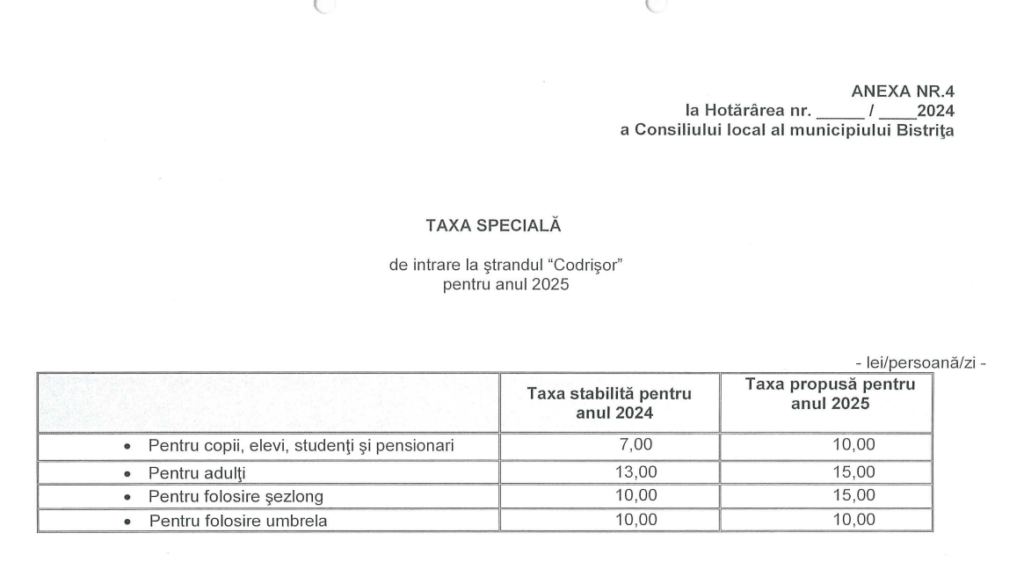

ART. 4. – Se stabileşte cuantumul taxei speciale de intrare la ştrandul “Codrişor” şi este prevăzut în anexa nr. 4 care face parte integrantă din prezenta hotărâre.

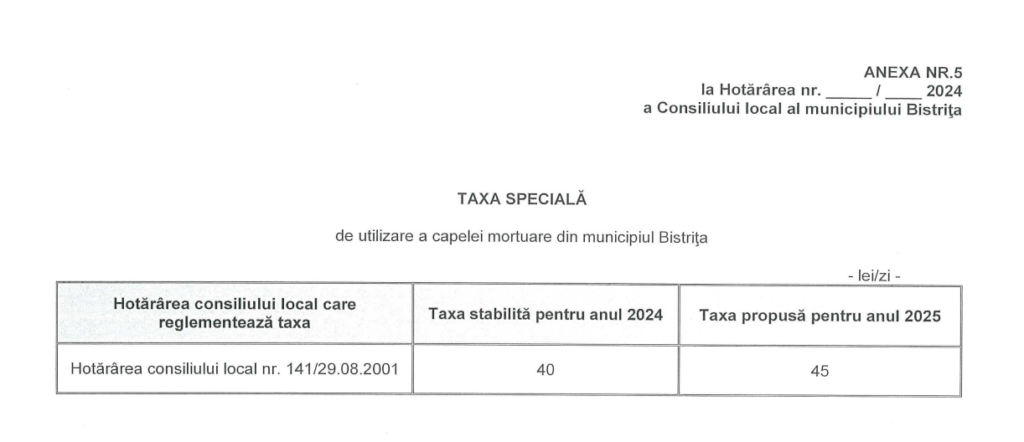

ART. 5. – Se stabileşte cuantumul taxei speciale de utilizare a capelei mortuare din municipiul Bistriţa şi este prevăzut în anexa nr. 5 care face parte integrantă din prezenta hotărâre.

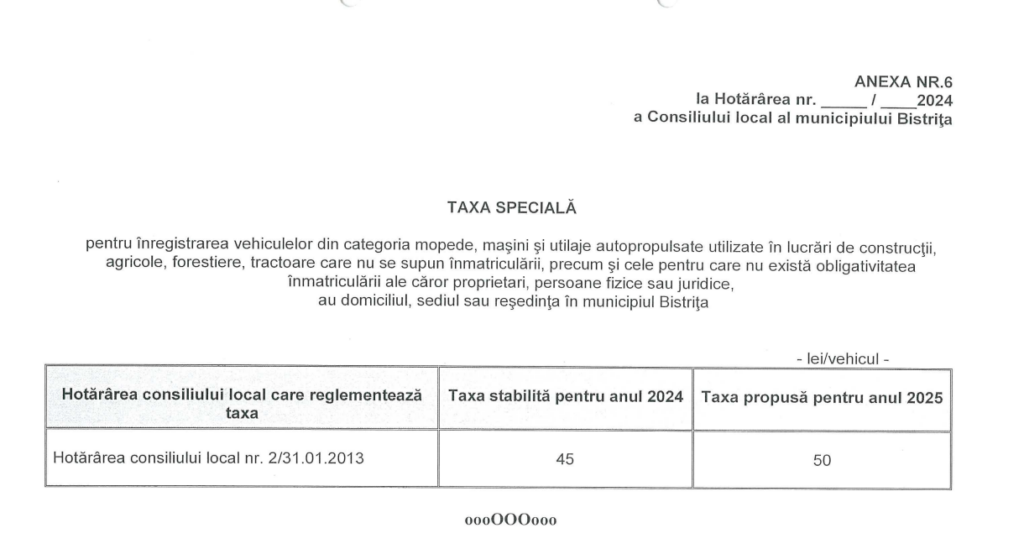

ART. 6. – Se stabileşte cuantumul taxei speciale pentru înregistrarea vehiculelor din categoria mopede, maşini şi utilaje autopropulsate utilizate în lucrări de construcţii, agricole, forestiere, tractoare care nu se supun înmatriculării, precum şi cele pentru care nu există obligativitatea înmatriculării ale căror proprietari, persoane fizice sau juridice, au domiciliul, sediul sau reşedinţa în municipiul Bistriţa şi este prevăzut în anexa nr. 6 care face parte integrantă din prezenta hotărâre.

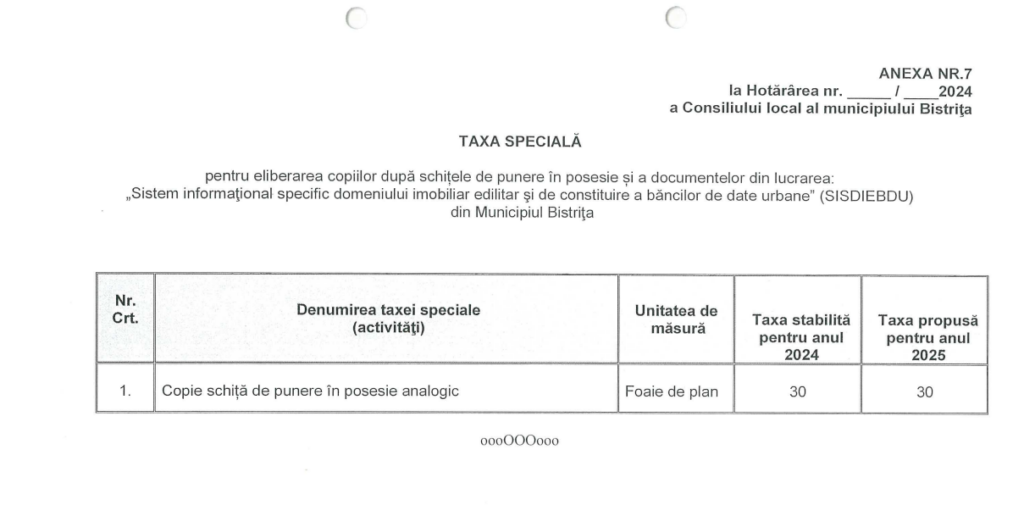

ART. 7. – Se stabileşte cuantumul taxei speciale pentru eliberarea copiilor după schițele de punere în posesie și a documentelor din lucrarea „Sistem informaţional specific domeniului imobiliar edilitar şi de constituire a băncilor de date urbane, municipiul Bistriţa” şi este prevăzut în anexa nr. 7 care face parte integrantă din prezenta hotărâre.

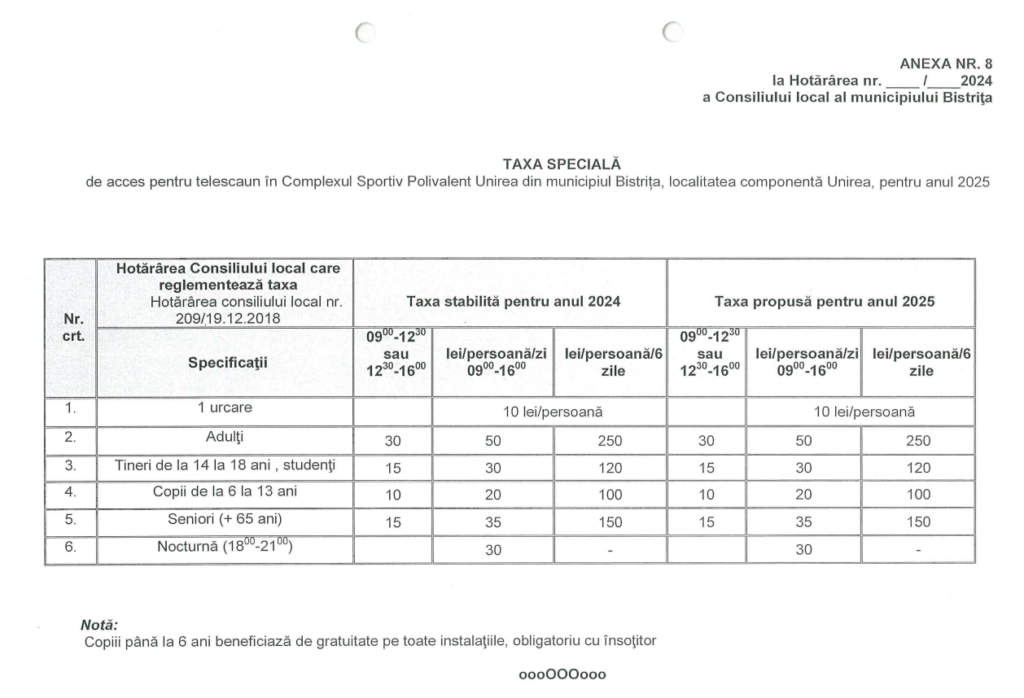

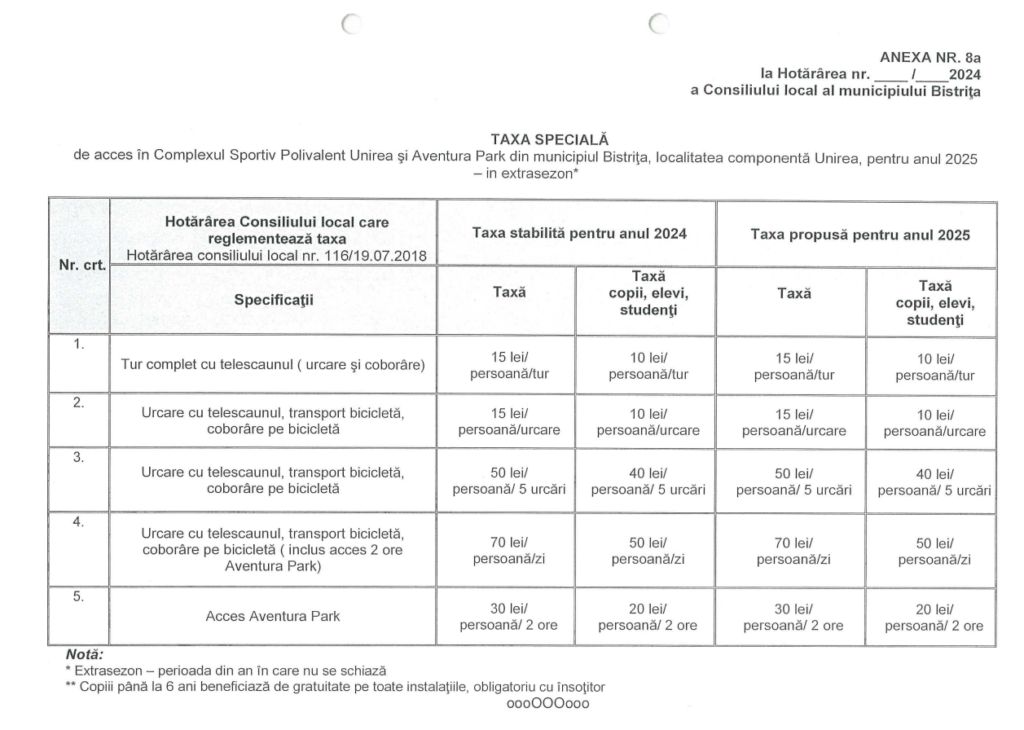

ART. 8. – Se stabileşte cuantumul taxei speciale de acces pentru telescaun în Complexul Sportiv Polivalent Unirea din municipiul Bistrița, localitatea componentă Unirea şi este prevăzut în anexa nr. 8 care face parte integrantă din prezenta hotărâre.

ART. 9. – Se stabileşte cuantumul taxei speciale de acces în Complexul Sportiv Polivalent Unirea şi Aventura Park din municipiul Bistriţa, localitatea componentă Unirea în extrasezon şi este prevăzut în anexa nr. 8a care face parte integrantă din prezenta hotărâre.

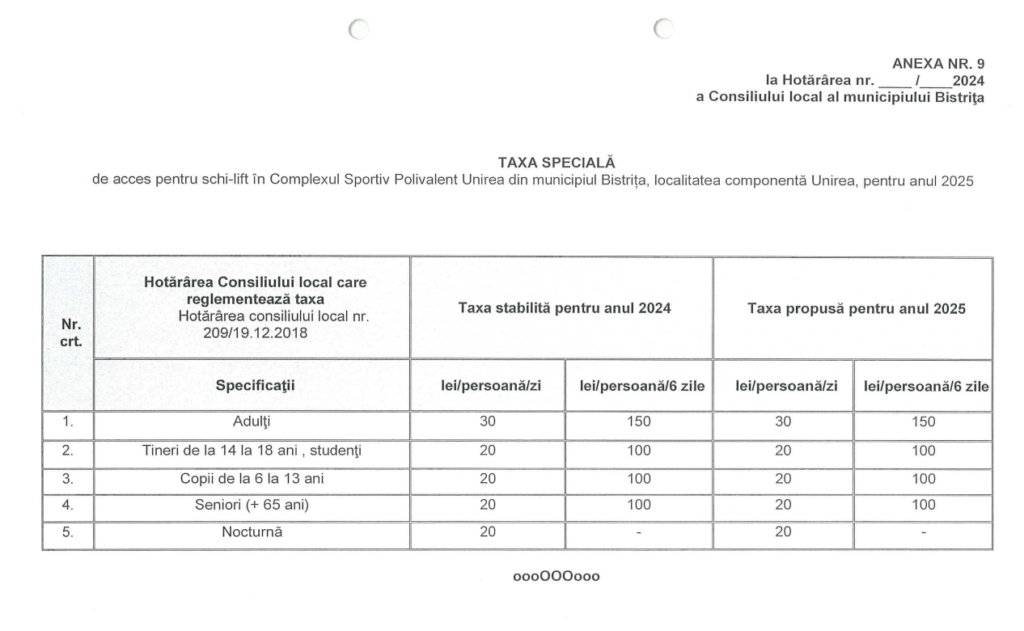

ART. 10. – Se stabileşte cuantumul taxei speciale de acces pentru schi-lift în Complexul Sportiv Polivalent Unirea din municipiul Bistrița, localitatea componentă Unirea şi este prevăzut în anexa nr. 9 care face parte integrantă din prezenta hotărâre.

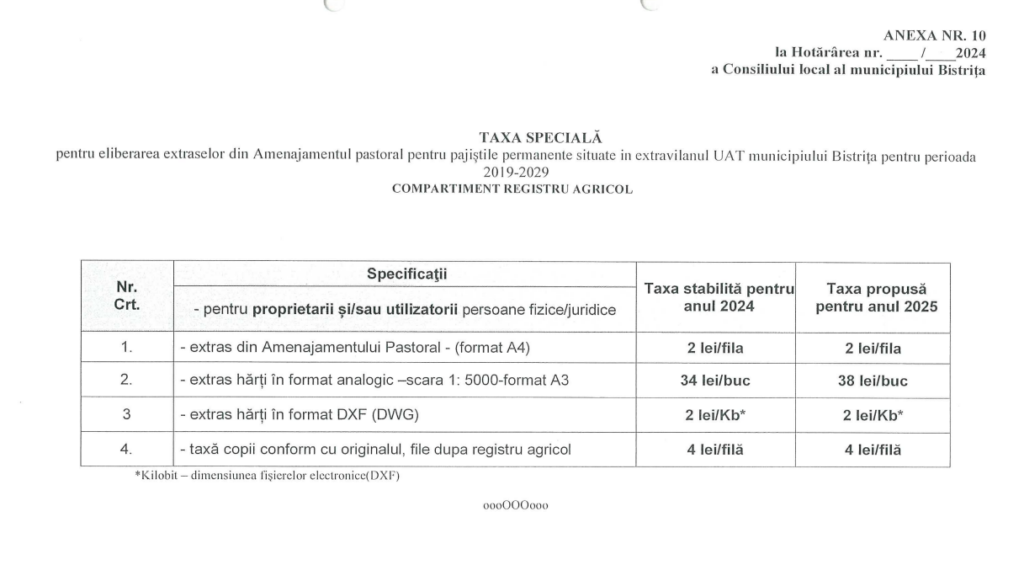

ART. 11. – Se stabileşte cuantumul taxei speciale pentru eliberarea extraselor din Amenajamentul pastoral pentru pajiștile permanente situate în extravilanul UAT municipiului Bistriţa pentru perioada 2019-2029, conform anexei nr.10 care face parte integrantă din prezenta hotărâre.

ART. 12. – Se stabileşte cuantumul taxei speciale pentru eliberarea notei de constatare pentru înscrierea în cartea funciară a imobilelor din fondul vechi în sumă de 30 lei.

ART. 13. – Se stabileşte cuantumul taxei speciale pentru eliberarea în regim de urgenţă a certificatului de atestare fiscală în sumă de 30 lei/buc. pentru persoane fizice şi 100 lei/buc. pentru persoane juridice.

ART. 14. – (1) Se stabileşte cuantumul taxei speciale pentru soluționarea ȋn regim de urgenţă a declarațiilor fiscale privind dobândirea sau înstrăinarea mijloacelor de transport, ȋn sumă de 150 lei/declaraţie.

(2) Înregistrarea se face în aceeași zi cu solicitarea. În cazul în care documentația depusă este incompletă, termenul se suspendă până la completarea cu documentele solicitate.

ART. 15. – (1) Se stabileşte cuantumul taxei speciale pentru eliberarea certificatului de funcţionare ȋn cazul persoanelor ce desfăşoară activităţi comerciale şi prestări servicii pe raza municipiului Bistriţa, altele decât cele de alimentaţie publică având codurile CAEN 561 – Restaurante, 563 – Baruri şi alte activităţi de servire a băuturilor şi 932 – Alte activităţi recreative şi distractive, în sumă de 91 lei/certificat.

(2) Taxa prevăzută la alin.(1) se datorează potrivit Regulamentului de autorizare şi desfăşurare a activităţilor comerciale pe raza municipiului Bistriţa – anexa nr.1 la Hotărârea Consiliului local al municipiului Bistriţa nr.110/27.11.2014, cu modificările şi completările ulterioare.

ART. 16. – Se stabileşte cuantumul taxei speciale pentru eliberarea în regim de urgenţă a certificatului de urbanism în sumă de 200 lei.

ART. 17. – (1) Se stabileşte cuantumul taxei speciale de salubrizare, instituite prin Hotărârea Consiliului local al municipiului Bistriţa nr. 234/21.12.2023, după cum urmează:

a) Taxă utilizatori casnici – persoane fizice: 11,5 lei/pers/lună;

b) Taxă utilizatori casnici – persoane juridice (operatori economici, instituţii publice, asociaţii non-profit altele decât asociaţiile de proprietari/locatari etc), profesii liberale (cabinete de avocatură, birouri de expertiză, birouri notariale, birourile executorilor judecătorești, cabinete medicale etc.): 24,75 lei/pers/lună;

c) Taxă utilizatori non-casnici: deșeuri reziduale, inclusiv a reziduurilor menajere și similare și a altor deșeuri colectate separat decât cele de hârtie, metal, plastic și sticlă: 981,88 lei/tonă ( cu TVA);

d) Taxă utilizatori non-casnici- deșeuri de plastic plus metal, hârtie plus carton și sticlă: 1.595,28 lei/tonă (cu TVA).

(2) Prin excepţie de la prevederile alin. (1) lit.”a”, pentru persoanele care la data de 31.12.2024 sunt în evidenţa serviciului de specialitate ca beneficiari ai Legii nr. 226/2021 privind stabilirea măsurilor de protecţie socială pentru consumatorul vulnerabil de energie (ajutor pentru încălzirea locuinţei şi/sau supliment pentru energie), se stabileşte cuantumul taxei de salubrizare la 6,6 lei/pers/lună.

(3) Se aprobă subvenţionarea din bugetul local al municipiului Bistriţa a diferenţei dintre costul serviciului de salubrizare pentru utilizatorii casnici persoane fizice şi nivelul taxei speciale prevăzut la alin.(1) lit.”a” şi alin.(2).

(4) Se acordă scutirea de la plata taxei de salubrizare, pentru un singur imobil folosit ca domiciliu/reședință, următoarelor categorii de persoane fizice:

a) veteranii de război, văduvele de război şi văduvele nerecăsătorite ale veteranilor de război;

b) persoanele prevăzute la art.1 al Decretului-Lege nr.118/1990, republicat, cu modificările şi completările ulterioare, şi persoanele fizice prevăzute la art.1 din Ordonanţa Guvernului nr.105/1999, aprobată cu modificări şi completări prin Legea nr.189/2000, cu modificările şi completările ulterioare;

c) persoanele cu handicap grav sau accentuat, persoanele încadrate în gradul I de invaliditate şi reprezentanţii legali ai minorilor cu handicap grav sau accentuat şi ai minorilor încadraţi în gradul I de invaliditate.

(5) Scutirile se acordă începând cu luna următoare celei în care persoana depune documentele justificative.

(6) Prin excepţie de la prevederile alin. (5), persoanele fizice din categoriile menţionate la alin.(4), care la data de 31.12.2024 sunt în evidenţa serviciului de specialitate cu scutire la plata impozitelor şi taxelor locale, vor beneficia de scutire la plata taxei de salubrizare fără a mai fi necesară depunerea altor documente.

(7) Administrarea taxei speciale de salubrizare în municipiul Bistrița pentru anul 2025 se va realiza conform Regulamentului de instituire şi administrare a taxei speciale de salubrizare în municipiul Bistrița – anexa la Hotărârea Consiliului Local al municipiului Bistriţa nr. 234/21.12.2023.

ART. 18. – Se stabileşte cuantumul taxei speciale pentru identificarea şi eliberarea de copii ale documentelor create şi gestionate de Primăria municipiului Bistriţa, după cum urmează:

- Identificarea documentelor solicitate, eliberate iniţial în original solicitantului în calitate de persoană îndreptăţită – 45 lei;

- Copie simplă alb/negru a documentelor create şi gestionate de Primăria municipiului Bistriţa la valoarea de 1 leu/pagină A4, 2 lei/pagina A3, 3 lei/pagina A2, 4 lei/pagina A1 şi 5 lei pagina A0;

- Copie simplă color a documentelor create şi gestionate de Primăria municipiului Bistriţa la valoarea de 1,5 lei/pagină A4, 2,5 lei/pagina A3, 3,5 lei/pagina A2, 4,5 lei/pagina A1 şi 5,5 lei pagina A0;

- La valoarea copiilor precizate la lit.”b” şi „c” se adaugă 1 leu/pagină pe care s-a aplicat ştampila „Conform cu înscrisul aflat în păstrarea noastră”.

Proiectele urmează să intre în dezbaterea Consiliului Local Bistrița

Proiectele de hotărâre privind stabilirea impozitelor si taxelor locale și a taxelor speciale pentru anul 2025 se află în consultare publică. Acestea sunt afişate pe site-ul Primăriei municipiului Bistriţa, www.primariabistrita.ro – secţiunea Monitorul Oficial Local şi la sediul Primăriei Municipiului Bistriţa, str. Gheorghe Şincai nr. 2 şi al Direcţiei Economice, str. Alexandru Odobescu, nr. 17A.

Ulterior perioadei de consultare publică, proiectele vor fi supuse dezbaterii și aprobării Consiliului Local Bistrița.

După adoptarea proiectelor de Consiliul Local Bistrița, hotărârile vor intra în vigoare începând cu data de 1 ianuarie 2025.